Thông báo ngày 11 tháng 3 của chúng tôi mô tả TSLF bằng ngôn ngữ tài chính chuyên ngành, và không hề đề cập đến quyền lực hay thẩm quyền trong trường hợp khẩn cấp 13 (3). (Chúng tôi lo rằng nếu quá lớn tiếng về việc viện đến quyền lực khẩn cấp như trong Đại Khủng hoảng, sự hoảng loạn sẽ càng sâu sắc hơn).

Nhưng các tác nhân thị trường tỏ thái độ chào đón công cụ mới này. Họ công nhận rằng sự ra đời của công cụ mới thể hiện việc chúng tôi đã sẵn sàng hợp tác với các cơ quan tài chính, dù là phi ngân hàng nhưng nay đã trở thành nhân tố sống còn đối với dòng chảy tín dụng và với việc vận hành êm xuôi của các thị trường tài chính cho vay vốn.

Ngày hôm đó, chỉ số Dow Jones tăng 417 điểm, cú nhảy vọt lớn nhất trong hơn năm năm qua. Bất chấp khoảnh khắc vui vẻ ngắn ngủi ấy, chứng khoán của Bear Stearns, vốn đã bị coi là vỡ nợ, chỉ tăng 67 xu, giá vào thời điểm đóng cửa là 62,97 đôla - quá ít so với con số kỷ lục, mốc 172,69 đôla, cho giao dịch trong ngày của 14 tháng trước đó. Chứng khoán sụt giảm sâu vào buổi sáng, nhưng phục hồi lại ngay sau khi Chủ tịch SEC, Chris Cox, nói với phóng viên rằng cơ quan của ông “đang rất yên tâm” với những mức đệm vốn của năm ngân hàng đầu tư lớn, trong đó có Bear.

Nhưng tình hình của Bear không mấy tiến triển. Moody’s thông báo họ chuẩn bị giáng cấp 15 hợp đồng trái phiếu do một quỹ của Bear chuyên về các khoản vay thế chấp loại Alt-A tài trợ. Moody’s lựa chọn không giáng cấp Bear. Tuy nhiên, những e ngại về việc Bear có thể cạn tiền mặt để trang trải cho các chủ nợ đang lan ra. Nguyên Tổng Giám đốc Alan Greenberg, 80 tuổi, với vóc dáng cao lớn, tóc chớm hói, miệng ngậm xì gà, đã phát biểu với hãng CNBC rằng những lời đồn thổi về việc cạn tiền mặt tại Bear là “hoàn toàn vớ vẩn”.

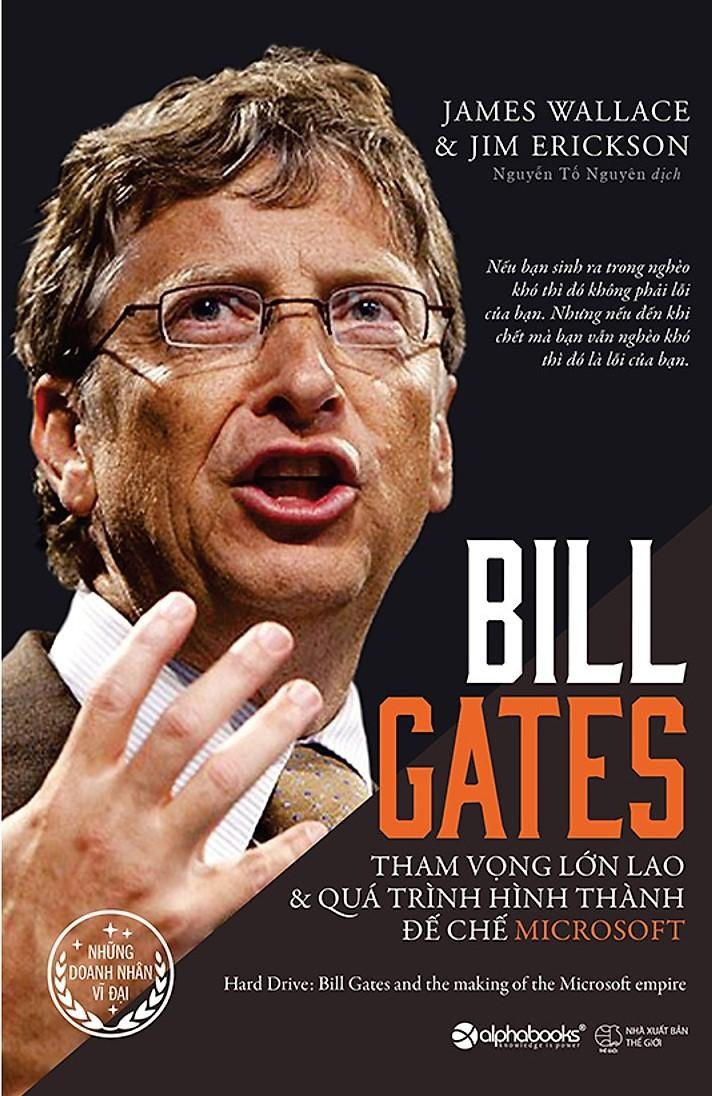

|

Bear Stearns từng là “gã khổng lồ” ở Phố Wall. Nguồn: thebalancemoney. |

Bear Stearns từng là “gã khổng lồ” ở Phố Wall, do Joseph Bear, Robert Stearns và Harold Meyer sáng lập từ năm 1923. Họ đã sống sót qua cuộc khủng hoảng thị trường chứng khoán năm 1929 mà không phải sa thải bất kỳ nhân viên nào.

Qua thời gian, công ty này xây dựng được thương hiệu như một chiến binh luôn mạo hiểm trên các mặt trận mà không tổ chức nào dám dấn thân. Trong Thế chiến II, khi Franklin Roosevelt trưng dụng các đường ray xe lửa để vận chuyển vũ khí, công ty đã mua lại số nợ được chiết khấu sâu của các công ty đường sắt, sau đó bán lại với mức lãi rất lớn sau khi chiến tranh kết thúc.

Bear có truyền thống lôi kéo những nhân tài bên ngoài đang bị các đối thủ khác ghẻ lạnh về. Greenberg gọi họ là những “PSD” - nhân sự Nghèo nhưng có Tài năng và Khao khát làm giàu. Greenberg, con trai của một ông chủ bán vải tại Oklahoma, với xuất phát điểm là một thư ký tại Bear vào năm 1949, rồi phấn đấu đi lên vị trí CEO vào năm 1978. Bí danh của ông là Ace, một người mê chơi bài brit, một ảo thuật gia nghiệp dư (tuyệt chiêu là màn ảo thuật với các quân bài). Năm 1993, ông chuyển giao quyền hành của mình cho James “Jimmy” Cayne, nguyên là một tay chơi brit chuyên nghiệp được Greenberg tuyển về làm môi giới chứng khoán vào năm 1969.

Cayne bỏ học đại học giữa chừng, củng cố thanh thế “kẻ ngoại đạo” của Bear vào năm 1998 khi từ chối tham gia vào nỗ lực chung trị giá 3,6 tỷ đôla của 14 ngân hàng, cùng hãng đầu tư lớn khác nhằm giải cứu quỹ phòng hộ Long-Term Capital Management (LTCM), dù Bear là công ty nắm giữ các tài khoản của LTCM, và thanh toán các giao dịch của nó.

FED New York đã sắp đặt cuộc giải cứu cho khu vực tư nhân khi các chiến lược giao dịch của quỹ này phá sản sau sự kiện Nga mất khả năng trả nợ. Sau khi Cayne lên làm CEO, Greenberg vẫn ở đó trong vai trò Chủ tịch điều hành của Bear, và phục vụ công ty đến tháng 3 năm 2008. Hai người này đã cùng nhau đưa Bear dấn sâu vào các khoản cho vay thế chấp.

Thật trùng hợp khi đỉnh cổ phiếu của Bear với lần giá nhà đất Mỹ trượt sâu liên tiếp hai năm lại xảy ra cùng lúc. Ngoài việc gộp các khoản thế chấp thành chứng khoán, rồi tiếp thị ra thị trường, công ty này vừa là người khởi tạo các khoản thế chấp (thông qua các công ty con), vừa là chủ sở hữu các chứng khoán MBS.

Các quản lý của công ty khá lạc quan về các khoản cho vay dưới chuẩn lẫn các sản phẩm tín dụng có cấu trúc và đều đầu tư vào hai mảng này. Hoạt động kinh doanh này là bệ phóng đẩy Bear lên mức thu nhập kỷ lục năm thứ năm liên tiếp vào năm 2006.

Nhưng việc giải cứu hai quỹ phòng hộ thế chấp dưới chuẩn vào tháng 6 năm 2007 đã làm tổn hại niềm tin của các nhà đầu tư. Kết quả là, Bear quyết định dựa ít hơn vào thương phiếu (không thế chấp), mà dựa nhiều hơn vào việc vay repo (có thế chấp). Theo họ, người cho vay repo sẽ ít có khả năng biến mất nếu những rắc rối của công ty ngày càng trở nên tồi tệ hơn. Vào cuối năm 2007, Bear đã vay 102 tỷ đôla giá trị repo và gần 4 tỷ đôla thương phiếu.

Bear báo cáo lỗ lần đầu tiên vào quý IV năm 2007. Đến tháng 1 năm 2008, Cayne từ chức CEO ở tuổi 73. Ông thường không có mặt ở văn phòng mà tham gia các giải đấu brit và đánh golf, khi Bear chật vật với những quỹ thế chấp dưới chuẩn đang hấp hối. Alan Schwartz, một chủ ngân hàng đầu tư chỉn chu, chuyên phụ trách những vụ mua bán và sáp nhập của Bear lên thay Cayne. Ông ở hẳn lại khu nhà dành cho CEO trong hai tháng.

Tuần thử việc của Schwartz trở thành cơn ác mộng sau hôm thứ hai, ngày 10 tháng 3, khi công ty chỉ còn chưa đến 18 tỷ đôla dự trữ tiền mặt. Kết thúc ngày làm việc thứ tư, con số này giảm xuống còn 12 tỷ đôla. Vào thứ năm, lượng tiền mặt của công ty bắt đầu cạn kiệt nghiêm trọng. Các quỹ phòng hộ và khách hàng môi giới khác bắt đầu rút tiền, những công ty đối tác mà Bear thường xuyên giao dịch chứng khoán phái sinh cũng từ chối giao dịch, còn tổ chức cho vay sắp sửa dừng hoạt động tái tục cho repo của Bear vào sáng hôm sau.

Không dám chắc về vận mệnh trước mắt của Bear, một số tổ chức cho vay repo từ chối cho Bear vay dù có thế chấp bằng chứng khoán kho bạc, nguồn thế chấp khả thi an toàn nhất lúc đó. Bear kết thúc ngày giao dịch khi chỉ còn khoảng 2 tỷ đôla tiền mặt, nhưng con số này cũng nhanh chóng bốc hơi hết vào ngày hôm sau. Nếu Bear là ngân hàng cổ điển, hẳn người gửi tiền đã vây chặt cửa của họ rồi. Trong thế giới ngày nay, những tiếng ồn ã chỉ là con số điện tử, nhưng cũng nguy hiểm chẳng kém những cuộc rút tiền ồ ạt truyền thống.