Theo Bloomberg, Grab Holding từng là công ty khởi nghiệp giá trị nhất Đông Nam Á. Tuy nhiên, sau khi đối thủ GoTo Group (sáp nhập giữa Gojek và Tokopedia) huy động 1,1 tỷ USD trong thương vụ IPO lớn nhất thế giới trong năm nay, Grab bắt đầu cảm nhận rõ những khó khăn.

Grab và GoTo đang mắc kẹt trong cuộc chiến tốn kém nhằm giành vị trí thống trị phân khúc gọi xe công nghệ. Sau các đợt phát hành cổ phiếu ra công chúng, cả 2 hãng đều phải vật lộn thuyết phục giới đầu tư rót thêm vốn trong bối cảnh hoạt động kinh doanh chưa có lãi.

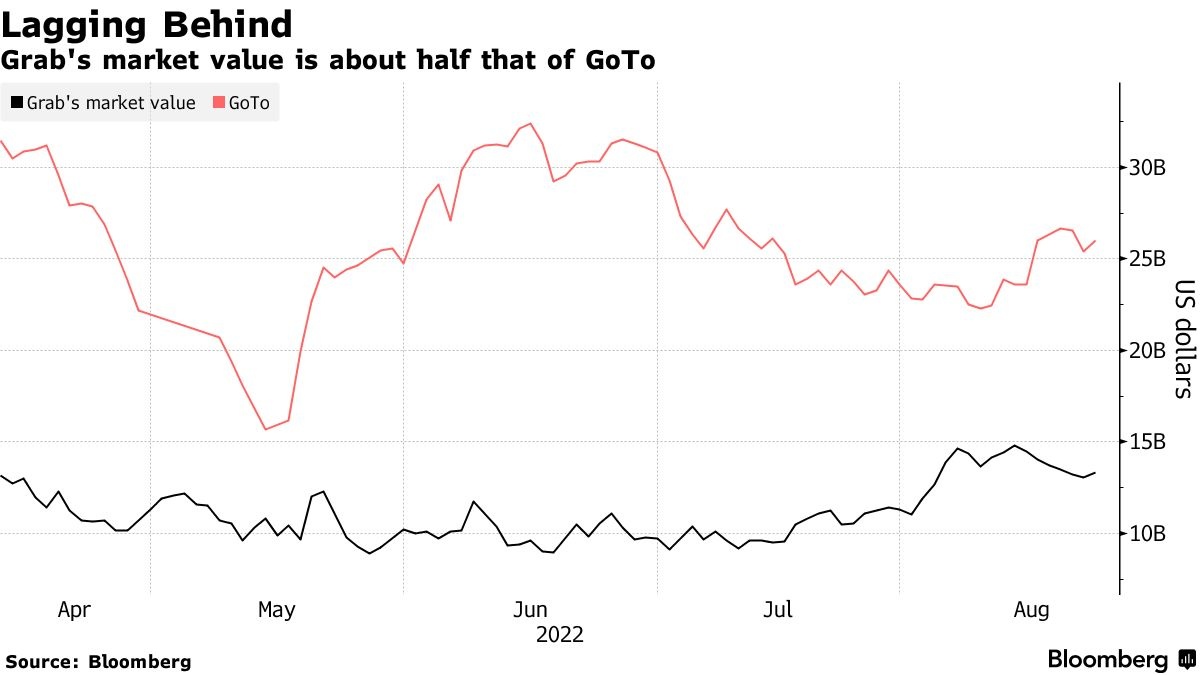

Dẫu vậy, giá trị vốn hóa của GoTo không chịu nhiều áp lực như đối thủ mà chỉ giảm xuống 26 tỷ USD. Mặt khác, vốn hóa của Grab giảm mạnh xuống 13 tỷ USD.

|

| Diễn biến vốn hóa của Grab (đen) và GoTo (đỏ). Ảnh: Bloomberg. |

Trong nhiều năm qua, Grab vẫn coi Singapore là thị trường lớn nhất bất chấp việc cố gắng mở rộng sang những quốc gia khác như nền kinh tế lớn nhất Đông Nam Á Indonesia. Trong khi đó, GoTo đang có được vị thế lớn tại quốc gia có dân số 270 triệu người nhờ xuất phát điểm ngay tại quê nhà.

Tiềm năng tăng trưởng của Indonesia đã giúp GoTo vượt Grab. Người tiêu dùng địa phương đã quen mua sắm trên nền tảng thương mại điện tử Tokepedia và gọi xe, đặt đồ ăn qua Gojek.

Giá cổ phiếu của GoTo chỉ giảm 3% kể từ thời điểm IPO vào tháng 4 trong khi cổ phiếu Grab đã mất 60% giá trị sau đợt IPO thông qua SPAC vào tháng 12 năm ngoái.

“GoTo có lợi thế là thương hiệu cây nhà lá vườn tại Indonesia. Sức mạnh của công ty kết hợp với Tokopedia cho phép bảo vệ thị phần gọi xe công nghệ khỏi Grab. Hiện Grab vẫn dẫn đầu lĩnh vực này ở Đông Nam Á và cải thiện lợi nhuận”, Nathan Naidu, nhà phân tích tại Bloomberg Intelligence, nhận định vào cuối tháng 7.

Hiện doanh thu của GoTo chủ yếu từ Indonesia, chiếm 95,7%. Ở chiều ngược lại, doanh thu của Grab phân bổ tại nhiều quốc gia nhưng chủ yếu vẫn là Singapore (41,9%).