Đề xuất này được đưa ra trong dự thảo Chương trình xây dựng luật, pháp lệnh năm 2024; điều chỉnh Chương trình xây dựng luật, pháp lệnh năm 2023 do Bộ Tư pháp lấy ý kiến, hoàn thiện để trình Chính phủ.

Trước đó, Chính phủ cũng có văn bản gửi Ủy ban Thường vụ Quốc hội đề xuất xây dựng Luật Thuế thu nhập cá nhân (sửa đổi) và đưa vào Chương trình xây dựng luật, pháp lệnh năm 2025, trình Quốc hội cho ý kiến tại kỳ họp thứ 10 (tháng 10/2025), thông qua tại kỳ họp thứ 11 (tháng 5/2026).

Ít có sự đồng thuận về quy định nộp thuế thu nhập

Luật thuế thu nhập cá nhân (TNCN) hiện hành được Quốc hội khóa XII tại kỳ họp thứ 2 thông qua ngày 20/11/2007 và có hiệu lực thi hành từ ngày 1/1/2009.

Kể từ đó đến nay, Luật đã được sửa đổi, bổ sung với một số nội dung quan trọng.

Ví dụ về mức giảm trừ gia cảnh, từ 1/1/2009, mức giảm trừ đối với đối tượng nộp thuế là 4 triệu đồng/tháng (48 triệu đồng/năm), mức giảm trừ đối với mỗi người phụ thuộc là 1,6 triệu đồng/tháng. Từ 1/7/2013, mức giảm trừ với người nộp thuế là 9 triệu đồng/tháng (108 triệu đồng/năm), với mỗi người phụ thuộc là 3,6 triệu đồng/tháng.

Từ 1/1/2020, mức giảm trừ đối với người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm), với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

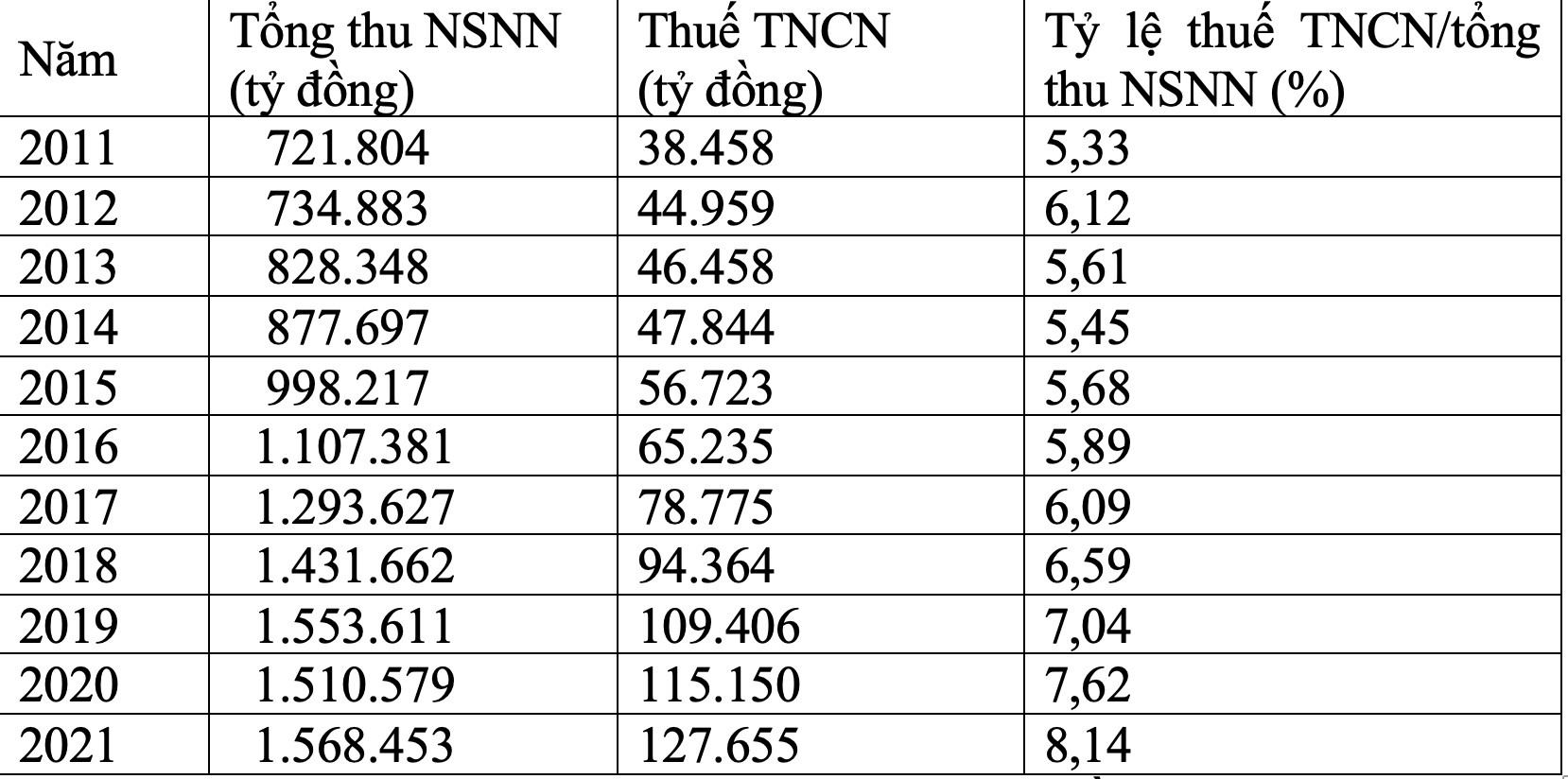

|

Số thu thuế thu nhập cá nhân trong tổng thu ngân sách Nhà nước qua các năm. Nguồn: Bộ Tài chính. |

Dù vậy, Chính phủ đánh giá một số quy định của Luật thuế TNCN hiện hành qua một thời gian thực hiện cũng đã bộc lộ bất cập, không còn phù hợp với tình hình kinh tế trong nước và quốc tế hiện nay, như các vấn đề liên quan đến thu nhập chịu thuế, thu nhập miễn thuế, cơ sở tính thuế và phương pháp xác định số thuế phải nộp; biểu thuế lũy tiến…

Mức giảm trừ “quá cao” sẽ làm mờ vai trò của chính sách thuế thu nhập cá nhân, đưa chính sách thuế thu nhập cá nhân trở lại “chính sách thuế đối với người có thu nhập cao” như giai đoạn trước đây

Bộ Tư pháp

Theo ý kiến của Bộ Tư pháp, do nhu cầu sống của cá nhân người nộp thuế rất khác nhau nên việc đưa ra mức giảm trừ, theo Bộ Tư pháp, thường ít có sự đồng thuận do xung đột về lợi ích cũng như quan điểm.

Cơ quan này cho rằng mức giảm trừ “quá cao” sẽ làm mờ vai trò của chính sách thuế thu nhập cá nhân, gây ra nhiều khó khăn cho các lần cải cách tiếp theo và vô hình sẽ đưa chính sách thuế thu nhập cá nhân trở lại “chính sách thuế đối với người có thu nhập cao” như giai đoạn trước đây.

Bộ Tư pháp phân tích với mức giảm trừ cho bản thân người nộp thuế hiện nay là 11 triệu đồng/tháng và cho mỗi người phụ thuộc là 4,4 triệu đồng/tháng, người có thu nhập từ tiền lương, tiền công ở mức 17 triệu đồng/tháng (nếu có một người phụ thuộc) hay mức 22 triệu đồng/tháng (nếu có 2 người phụ thuộc) sau khi trừ các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp... thì chưa phải nộp thuế thu nhập cá nhân.

Cá nhân có thu nhập dưới 120 triệu đồng/tháng, theo hiện hành số thuế phải nộp so với thu nhập chưa đến 20%.

Cụ thể, cá nhân có thu nhập 40 triệu đồng/tháng thì số thuế thu nhập cá nhân phải nộp là 6,56%/thu nhập; thu nhập 60 triệu đồng/tháng tương ứng số thuế phải nộp là 11,74%; thu nhập 80 triệu đồng/tháng, thuế 15,55%; thu nhập 100 triệu đồng/tháng, thuế 18,44%.

Đối với cá nhân có thu nhập ở mức cao trên 120 triệu đồng, số thuế phải nộp mới cao hơn 20%/thu nhập, cụ thể. Cá nhân có thu nhập 120 triệu đồng/tháng thì số thuế phải nộp là 21,2%/thu nhập; thu nhập 150 triệu đồng/tháng tương ứng mức thuế 23,96%...

Giảm bậc thuế, nới rộng khoảng cách thu nhập trong các bậc

Cũng trong văn bản đưa ra lấy ý kiến để hoàn thiện, Bộ Tư pháp đề cập việc rà soát, điều chỉnh các mức thuế suất tại biểu thuế lũy tiến từng phần và các mức thu nhập tính thuế tương ứng.

Cơ quan này cho biết qua quá trình thực tế thực hiện, có quan điểm cho rằng biểu thuế lũy tiến từng phần hiện hành là chưa hợp lý, quá nhiều bậc, giãn cách giữa các bậc quá hẹp dễ dẫn đến nhảy bậc thuế khi tổng hợp thu nhập vào cuối năm làm tăng số thuế phải nộp, số lượng phải quyết toán thuế tăng một cách không cần thiết trong khi số thuế phải nộp thêm không nhiều.

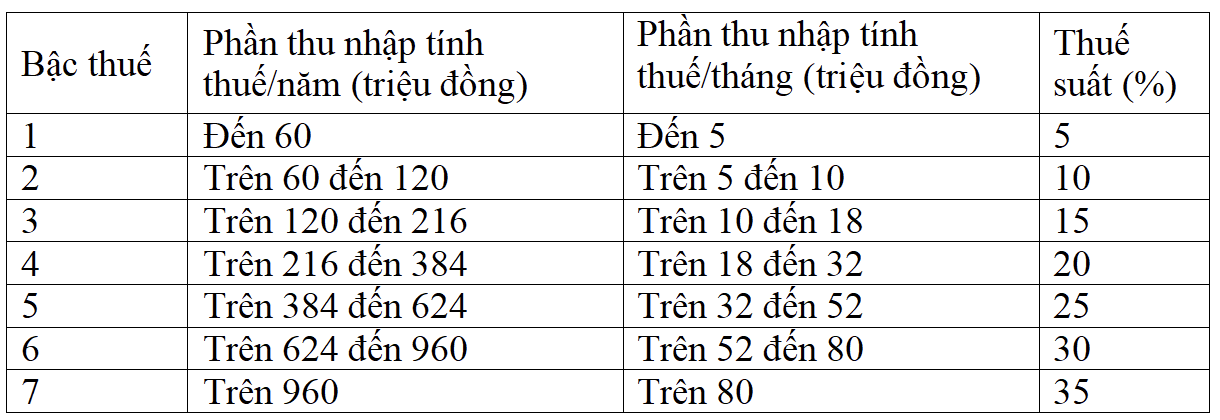

|

Biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công quy định tại Khoản 2 Điều 22 Luật thuế Thu nhập cá nhân. |

Luật Thuế thu nhập cá nhân hiện hành quy định biểu thuế lũy tiến từng phần gồm 7 bậc với các mức thuế suất từ 5% đến 35%.

Nhưng qua rà soát và nghiên cứu xu hướng cải thiện về mức sống dân cư trong thời gian tới cũng như kinh nghiệm quốc tế, Bộ Tư pháp cho rằng Việt Nam có thể nghiên cứu để cắt giảm số bậc từ 7 bậc xuống 5 bậc thuế.

Đề xuất xem xét điều chỉnh độ giãn cách giữa các bậc thuế cho phù hợp với những thay đổi gần đây về mức sống dân cư, đồng thời khuyến khích nỗ lực lao động, nâng cao tính cạnh tranh của nền kinh tế

Bộ Tư pháp

Cùng với đó, có thể xem xét nới rộng khoảng cách thu nhập trong các bậc thuế, đảm bảo điều tiết ở mức cao hơn vào những người có thu nhập ở bậc thuế cao.

Bộ Tư pháp đồng thời đề xuất xem xét điều chỉnh độ giãn cách giữa các bậc thuế cho phù hợp với những thay đổi gần đây về mức sống dân cư, đồng thời khuyến khích nỗ lực lao động, nâng cao tính cạnh tranh của nền kinh tế trong việc thu hút chuyên gia, lao động có tay nghề cao của nước ngoài vào làm việc tại Việt Nam, trong bối cảnh cạnh tranh về nguồn nhân lực trên thế giới ngày càng gay gắt, đặc biệt là giữa các nước đang phát triển.

Trong một nghiên cứu gần đây, Ngân hàng Thế giới cho rằng việc cắt giảm số bậc từ 7 bậc xuống 5 bậc là phù hợp với xu thế thế giới để cải thiện quản lý và tuân thủ thuế. Tuy nhiên, việc điều chỉnh cơ cấu biểu thuế có thể sẽ có những ảnh hưởng đến số thu ngân sách.

Vì thế, Bộ Tư pháp khẳng định việc sửa đổi biểu thuế thu nhập cá nhân sẽ được nghiên cứu, xem xét một cách kỹ lưỡng và cần phù hợp với định hướng được đặt ra trong Chiến lược cải cách hệ thống thuế đến năm 2030, đảm bảo phù hợp với bối cảnh KT-XH, thu nhập và mức sống của người dân và với thông lệ quốc tế.

Những cuốn sách hay về xã hội

Tủ sách Xã hội giới thiệu những cuốn sách hay và mới về các chủ đề từ thời sự, chính trị, đến giao thông, hạ tầng... Tủ sách đồng thời cung cấp nhiều kiến thức, dữ liệu để độc giả hiểu nhiều lĩnh vực khác nhau của đời sống xã hội.