|

|

Thống đốc NHNN Nguyễn Thị Hồng phát biểu tại Hội nghị triển khai nhiệm vụ ngành ngân hàng năm 2023 ngày 28/12. Ảnh: VGP/Nhật Bắc. |

Đây là thông tin được Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng đưa ra tại Hội nghị triển khai nhiệm vụ ngành ngân hàng năm 2023 diễn ra ngày 28/12.

Tại hội nghị, Thống đốc Nguyễn Thị Hồng cho biết năm 2022 ngành ngân hàng phải đối mặt với nhiều khó khăn, thách thức do tác động cộng hưởng từ những biến động phức tạp, khó lường của kinh tế thế giới và trong nước.

Trong đó, kinh tế thế giới năm qua ghi nhận lạm phát gia tăng, giá dầu, giá nguyên vật liệu tăng cao, Cục Dự trữ Liên bang Mỹ (Fed) và nhiều ngân hàng trung ương trên thế giới đều thắt chặt chính sách tiền tệ với tốc độ nhanh, khiến lãi suất và đồng USD tăng cao.

Lãi suất tăng khoảng 1%/năm

Trong nước, các hoạt động sản xuất kinh doanh đã ghi nhận phục hồi sau dịch nhưng vẫn còn nhiều khó khăn. Trong khi thị trường chứng khoán, bất động sản, trái phiếu doanh nghiệp đều khó khăn, niềm tin của nhà đầu tư suy giảm đã tạo áp lực rất lớn đối với việc điều hành chính sách tiền tệ của NHNN.

Thống đốc Hồng cho biết ngành ngân hàng đã phải đối mặt với một loạt bài toán khó như làm sao để điều hành tín dụng hỗ trợ tăng trưởng nhưng vẫn đảm bảo an toàn hệ thống trong khi một số chỉ tiêu tiền tệ như tỷ lệ tín dụng/huy động và dư nợ tín dụng/GDP đã ở ngưỡng cảnh báo; làm sao để ổn định thị trường ngoại hối khi sản xuất trong nước phụ thuộc nhiều vào nhập khẩu, đồng USD tăng giá mạnh; hay làm thế nào ổn định được thị trường tiền tệ và thanh khoản hệ thống khi chịu tác động bởi sự cố SCB và niềm tin thị trường suy giảm...

Trong bối cảnh khó khăn trên, ngành ngân hàng vẫn có những đóng góp quan trọng, góp phần kiểm soát lạm phát ở mức thấp (bình quân 3,2%), tăng trưởng kinh tế ở mức cao (khoảng 8%).

|

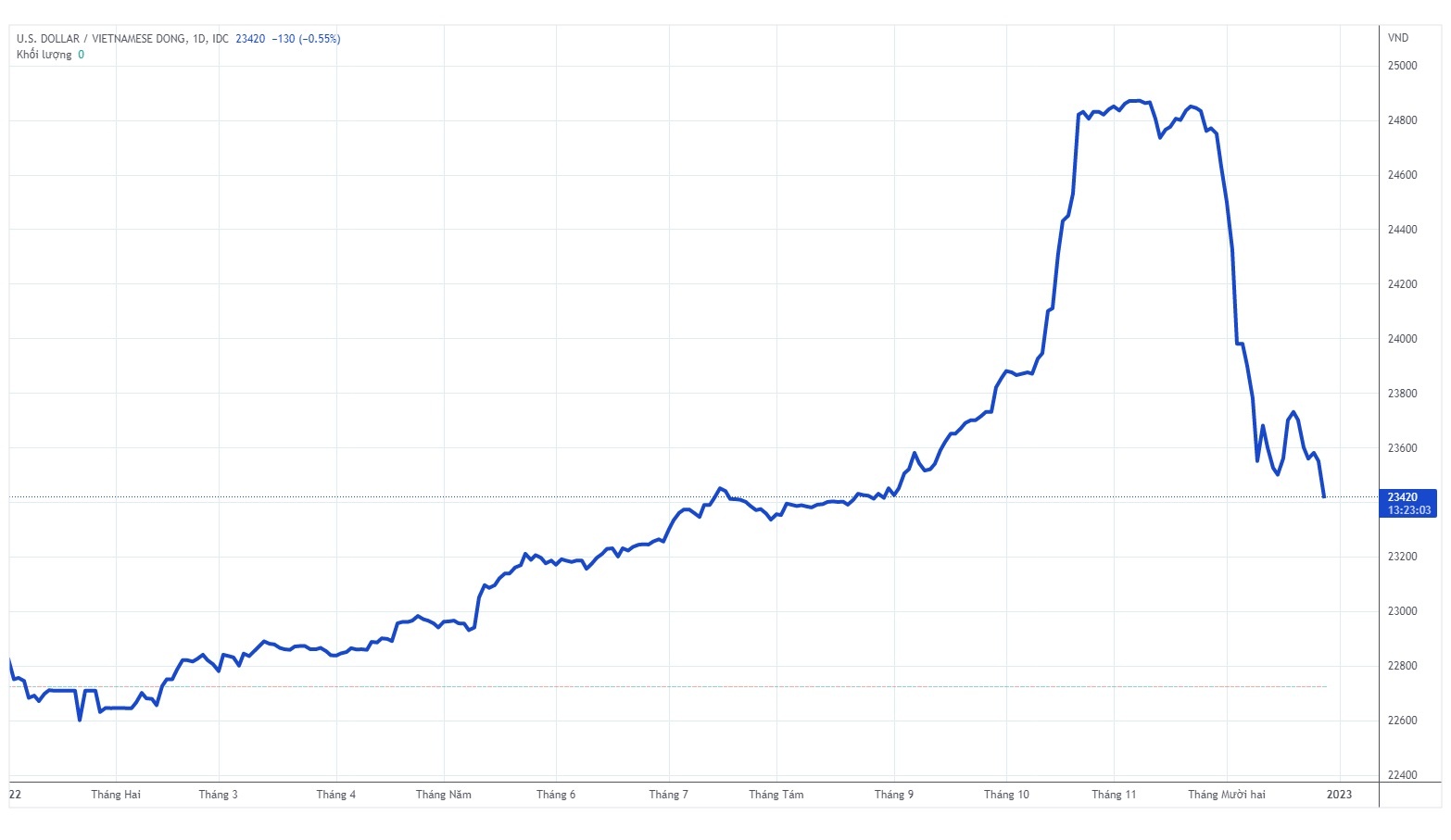

| Diễn biến quy đổi của cặp tiền tệ USD/VNĐ trong năm 2022. Nguồn: IDC/Tradingview. |

Bên cạnh đó, từng có thời điểm tiền Đồng ghi nhận mức mất giá 7-8% so với USD cuối năm 2021, tuy nhiên hiện thị trường tiền tệ, ngoại hối đã cơ bản ổn định với Đồng Việt Nam đến ngày 27/12 mất giá khoảng 3,8%, mặt bằng lãi suất tăng gần 1%/năm, mức biến động thấp hơn nhiều so với các nước trên thế giới và khu vực.

Ngoài ra, trong kỳ báo cáo tháng 11, Bộ Tài chính Mỹ cũng đã đưa Việt Nam ra khỏi danh sách giám sát nâng cao về thao túng tiền tệ.

Bên cạnh việc điều hành chính sách tiền tệ góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, đảm bảo an toàn hệ thống, NHNN cũng đã trình Chính phủ để trình Quốc hội thông qua Luật phòng chống rửa tiền; trình Thủ tướng phê duyệt Đề án cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025 và đang trong quá trình triển khai; thúc đẩy thanh toán không dùng tiền mặt, chuyển đổi số…

Ưu tiên cho người dân vay mua nhà để ở

Ghi nhận trong báo cáo tổng kết hoạt động ngân hàng năm 2022, NHNN cho biết trong 8 tháng đầu năm, cơ quan quản lý vẫn duy trì các mức lãi suất điều hành trong bối cảnh lãi suất thế giới lên nhanh và áp lực lạm phát trong nước gia tăng.

Tuy nhiên, từ tháng 9, lạm phát toàn cầu ở mức cao, Fed đã đưa ra các đợt tăng lãi suất liên tiếp và dự báo còn tăng trong thời gian tới. Điều này khiến đồng USD lên giá mạnh, tạo áp lực lên lạm phát, mặt bằng lãi suất và tỷ giá trong nước.

NHNN sau đó đã phải điều chỉnh tăng một loạt lãi suất điều hành (tổng mức tăng 2%/năm) và lãi suất tiền gửi tối đa bằng VNĐ kỳ hạn dưới 6 tháng (tổng mức tăng 0,8-2%/năm) trong tháng 9 và 10, đồng thời tăng 1%/năm lãi suất cho vay tối đa bằng VNĐ đối với một số lĩnh vực ưu tiên (ngày 25/10).

| TỐC ĐỘ TĂNG TRƯỞNG TÍN DỤNG NHỮNG NĂM GẦN ĐÂY | |||||||||||||

| Số liệu năm 2022 tính đến ngày 21/12. Nguồn: NHNN; Tổng hợp. | |||||||||||||

| Nhãn | Tháng 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | |

| Năm 2020 | % | 0.1 | 0.17 | 1.31 | 1.41 | 2 | 3.65 | 4.05 | 4.82 | 6.08 | 6.79 | 8.41 | 12.17 |

| Năm 2021 | 0.76 | 0.66 | 2.95 | 4.17 | 4.95 | 6.44 | 6.92 | 7.45 | 7.88 | 8.76 | 10.8 | 13.61 | |

| Năm 2022 | 2.49 | 2.65 | 5.97 | 7.24 | 8.09 | 9.44 | 9.55 | 9.98 | 11.05 | 11.62 | 12.2 | 12.87 | |

Với chính sách tín dụng, căn cứ định hướng tăng trưởng tín dụng năm 2022 khoảng 14%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế, NHNN đã điều hành tín dụng hỗ trợ phục hồi kinh tế, đáp ứng nhu cầu vốn cho sản xuất kinh doanh.

NHNN đã chỉ đạo các tổ chức tín dụng tăng trưởng hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên của Chính phủ, đồng thời, kiểm soát chặt tín dụng đối với lĩnh vực tiềm ẩn rủi ro, đặc biệt là đầu tư trái phiếu doanh nghiệp, đầu tư, kinh doanh chứng khoán, bất động sản. Trong đó, nhà điều hành yêu cầu kiểm soát mức độ tập trung tín dụng vào một số khách hàng/nhóm khách hàng lớn, các dự án có quy mô lớn, phân khúc cao cấp...

Đến tháng 11, khi tình hình tác động từ bên ngoài dịu bớt, thanh khoản của hệ thống ngân hàng cải thiện, NHNN đã quyết định điều chỉnh chỉ tiêu tín dụng định hướng năm thêm 1,5-2% cho toàn hệ thống. Nguyên tắc điều chỉnh tăng chỉ tiêu tín dụng theo hướng tổ chức có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn.

Bên cạnh đó, NHNN cũng yêu cầu các nhà băng cân đối vốn phù hợp để cấp tín dụng, tập trung vốn vào lĩnh vực sản xuất kinh doanh, nhất là lĩnh vực ưu tiên; cho vay đáp ứng nhu cầu nhà ở của người dân; các dự án nhà ở sắp hoàn thành, có khả năng trả nợ, đảm bảo pháp lý, thanh khoản tốt, nhất là các dự án nhà ở xã hội, nhà ở công nhân, các dự án nhà ở thương mại với giá phù hợp.

Với các chỉ đạo trên, tính đến ngày 21/12, tín dụng toàn nền kinh tế đã đạt trên 11,78 triệu tỷ đồng, tăng 12,87% so với cuối năm 2021 và cao hơn 13,96% so với cùng kỳ năm 2021.

Độc giả Zing có thể tìm đọc thêm các cuốn sách hay về kinh tế tại Tủ sách kiến thức kinh tế. Các cuốn sách cung cấp cho độc giả nhiều kiến thức về kinh tế vĩ mô, chứng khoán, bất động sản, lạm phát, các cuộc suy thoái từng xảy ra, kinh nghiệm quản lý chi tiêu...