Cùng Warren Buffett , George Soros là nhà đầu tư duy nhất còn sống mà tên tuổi của ông thì đến người bình thường trên đường phố cũng có thể nhận ra. Tuy nhiên, trong khi Warren Buffett đã được mệnh danh là “bảo vật quốc gia”, thì George Soros lại khiến người đời vừa sợ hãi vừa tôn trọng. […]

Từ dân nhập cư trở thành tỷ phú

Soros sinh ra tại Budapest, Hungary vào năm 1930. Sau khi sống sót qua cuộc chiếm đóng Hungary của Đức Quốc xã, Soros cuối cùng đã học triết học tại Trường Kinh tế London, lấy bằng cử nhân, rồi sau đó là bằng thạc sĩ triết học, nuôi sống bản thân bằng các công việc tay chân, bao gồm làm phu khuân vác ở đường sắt và bồi bàn, sống nhờ một khoản trợ cấp nhỏ từ tổ chức từ thiện.

Dù ban đầu từng mơ ước trở thành một học giả, nhưng ông đã nhận ra mình không đủ “chất”, vì vậy ông chuyển hướng sang ý tưởng trở thành một ông chủ ngân hàng đầu tư. Sau vài lần khởi đầu thất bại, ông được nhận vào làm thực tập sinh tại ngân hàng bán buôn Singer & Friedlander vào năm 1954.

Mặc dù nhanh chóng được cất nhắc lên vị trí chuyên viên kinh doanh chênh lệch giá (arbitrage), ông vẫn tin rằng triển vọng tiến xa hơn của mình là rất hạn chế, vì công ty khá miễn cưỡng trong việc trao nhiều trách nhiệm cho các thành viên ít thâm niên trong đội ngũ.

Vì thế, ông đã chuyển đến Mỹ, tận dụng kiến thức của mình về các thị trường châu Âu để có được một công việc tương tự công ty New York F. M. Mayer. Ông sau đó chuyển sang công ty Wertheim. Soros thực hiện nỗ lực cuối cùng để cố gắng trở thành một triết gia hàn lâm và chỉnh sửa lại luận án thạc sĩ của mình trong thời gian từ năm 1961 đến năm 1963.

Tuy nhiên, sau khi nhận được một phản hồi lãnh đạm từ giáo sư Karl Popper của trường Kinh tế và Khoa học Chính trị London, Soros đã từ bỏ ước mơ về giới hàn lâm và toàn tâm toàn ý cho việc kiếm tiền.

Bước đột phá lớn của Soros xuất hiện sau khi ông gia nhập Arnhold và S. Bleichroeder năm 1963. Khởi đầu ở vị trí chuyên gia phân tích, bốn năm sau đó, ông đã trở thành giám đốc nghiên cứu. Năm 1966, công ty đã đồng ý thành lập một quỹ kiểu mẫu với 100.000 đôla (729.000 đôla theo thời giá năm 2015). Kết quả của việc này là Bleichroeder cho phép Soros thành lập hai quỹ thực sự: First Eagle vào năm 1967 và Double Eagle vào năm 1969. Tuy nhiên, các thay đổi pháp lý khiến cho Soros khó có thể nhận được một phần lợi nhuận nếu vẫn còn ở lại Bleichroede, và với mong muốn được độc lập tự chủ, Soros đã quyết định tự mình làm điều gì đó khác biệt.

Năm 1973, Soros chính thức cắt đứt mối quan hệ với công ty mẹ bằng cách từ chức ở quỹ First Eagle và đưa ra cho các nhà đầu tư lựa chọn hoặc tham gia vào quỹ Soros (ngày nay được biết đến với tên quỹ Quantum Fund) hoặc gắn bó với Bleichroeder. Cho đến năm 1988, Soros duy trì quyền kiểm soát duy nhất đối với Quantum. Tuy nhiên, từ cuối những năm 1980 trở đi, bản thân quy mô của quỹ, cũng như niềm đam mê của Soros đối với hoạt động từ thiện, đã khiến ông ủy thác nhiều công việc quản lý hàng ngày cho một đội ngũ nhỏ gồm các nhà quản lý quỹ ưu tú, nổi bật nhất là Stanley Druckenmiller (Druckenmiller làm việc với Quantum từ năm 1988 đến năm 2000).

Tuy nhiên, điều này không có nghĩa là Soros đã chấm dứt quản lý tiền bạc. Ông không chỉ tiếp tục kiểm soát tổng thể, mà còn thường xuyên can thiệp và đảm nhiệm các vị trí quan trọng. Năm 2011, ông đóng quỹ đối với các nhà đầu tư bên ngoài và trả lại số tiền mà họ đã đầu tư. Kết quả là bây giờ quỹ chỉ điều hành tiền của riêng Soros. […]

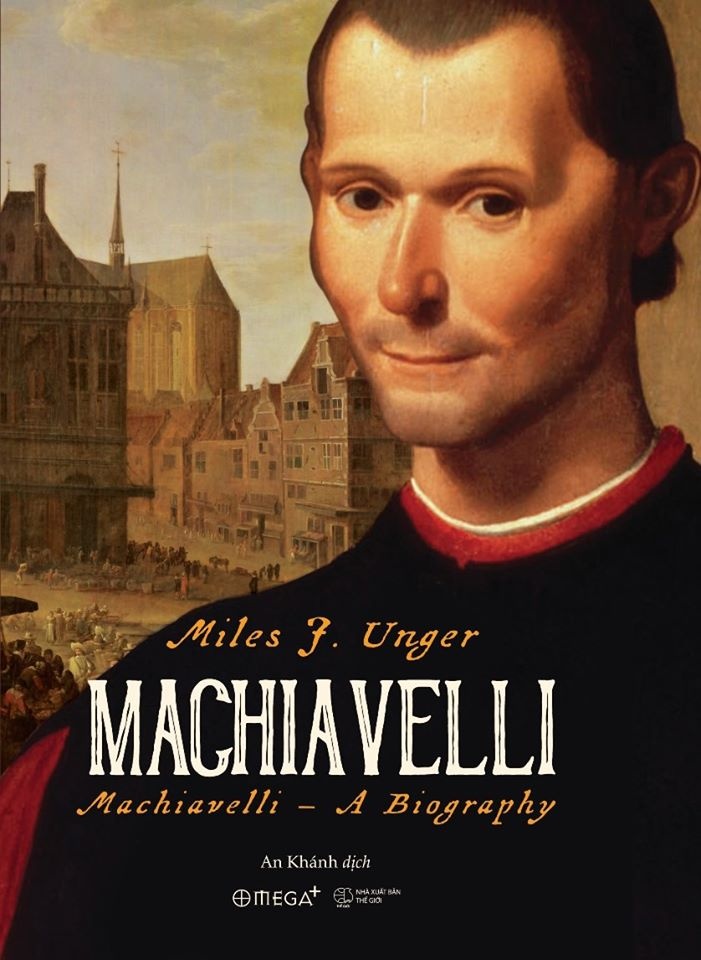

|

| George Soros có biệt danh “người đàn ông hạ gục Ngân hàng Trung ương Anh”. Nguồn: bundlenews. |

Hạ gục Ngân hàng Trung ương Anh

Vụ giao dịch nổi tiếng nhất của George Soros là cú đặt cược thành công của ông chống lại đồng bảng Anh vào năm 1992, phi vụ mang lại cho ông biệt danh “người đàn ông hạ gục Ngân hàng Trung ương Anh”. Năm 1979, tám quốc gia châu Âu đã đồng ý thành lập Cơ chế Tỷ giá hối đoái châu Âu (ERM).

Ý tưởng là buộc chung các đồng tiền của họ lại nhằm hạn chế tối đa mức độ biến động của chúng chống lại nhau. Họ hy vọng rằng điều này sẽ thúc đẩy thương mại bằng cách giảm bớt biến động tỷ giá. Bằng cách ngăn chặn các quốc gia phá giá đồng tiền để thoát khỏi khủng hoảng kinh tế, nó cũng buộc họ phải có kỷ luật về tài khóa và thông qua các cải cách về tự do hóa tăng trưởng.

Năm 1990, sau nhiều cuộc tranh luận nội bộ, Vương quốc Anh cuối cùng đã gia nhập ERM. Vấn đề là nước này tham gia với tỷ giá rất cao. Điều này sẽ làm cho xuất khẩu của Anh kém cạnh tranh hơn, làm ảnh hưởng đến tăng trưởng kinh tế. Đồng thời, ngân hàng trung ương Đức, vốn là nhà lãnh đạo trên thực tế của ERM, lo ngại về tác động lạm phát của việc thống nhất lại và đã quyết định gia tăng lãi suất. Điều này có nghĩa là chính phủ Anh có hai lựa chọn: ở lại ERM với cái giá là bóp nghẹt nền kinh tế, hoặc giảm giá đồng tiền để kích thích nền kinh tế, một chính sách không tương thích với tư cách thành viên của ERM.

Do Soros tin rằng cả thị trường nhà ở Anh và nền kinh tế đều không thể chịu đựng được nếu tăng tỷ giá thêm nữa, nên ông kết luận rằng Anh sẽ phải rời khỏi ERM. Hơn nữa, ông tin là một khi các thị trường tài chính mất niềm tin vào cam kết của Anh đối với ERM, họ sẽ bắt đầu bán phá giá đồng bảng. Điều này sẽ làm gia tăng chi phí nắm giữ đồng bảng ở mức đòi hỏi cao hơn mức chấp nhận được về mặt chính trị. Nói tóm lại, ngay cả khi chính phủ Anh muốn ở lại ERM, thì nhận thức về việc nước Anh sắp rời bỏ sẽ buộc đất nước này rời đi, một ví dụ rõ ràng về việc những kỳ vọng sẽ làm chuyển đổi các yếu tố cơ bản, đúng như lý thuyết phản thân của chính Soros dự đoán.

Vì thế, bắt đầu vào mùa hè năm 1992, Soros đã quyết định nắm giữ một vị thế bán rất lớn đối với đồng bảng, vay năm tỷ bảng Anh và sử dụng số tiền này để mua đồng mark Đức. Nhìn chung, các cú đánh cược của ông chống lại việc đồng bảng giảm giá so với đồng mark Đức kết thúc với tổng cộng 10 tỷ đôla.

Vào ngày 15/9/1992, các nhà giao dịch bắt đầu bán phá giá đồng bảng vì họ dự đoán sự phá giá sắp xảy ra. Ban đầu, Ngân hàng Trung ương Anh đã cố gắng bảo vệ đồng bảng bằng cách mua vào, như nhà kinh doanh chính Jim Trott sau đó nói rằng trong vòng chưa đến bốn giờ đồng hồ, ngân hàng đã mua vào một lượng tiền nhiều nhất từ trước đến nay. Ngày hôm sau, lãi suất tăng lên 12%, rồi lên 15%. Tuy nhiên, động thái này vẫn không thể ngăn chặn sự bán ra, vì vậy chính phủ đã phải đầu hàng, thông báo rằng nước Anh sẽ rời khỏi ERM (nước Italy cũng sẽ ra đi). Các lãi suất cũng nhanh chóng bị cắt giảm xuống 10% (chúng giảm xuống dưới 6% vào đầu năm 1993).

Kết quả là đồng bảng đã nhanh chóng gục ngã trước đồng mark. Trong khi các nhà giao dịch khác kiếm tiền từ sự sụt giảm này, vị thế bán khổng lồ của Soros đã giúp ông trực tiếp kiếm được khoản lợi nhuận ròng khoảng một tỷ đôla, với các vụ giao dịch liên quan (bao gồm cả bán đồng lira của Italy) đẩy lợi nhuận lên hai tỷ đôla trong vòng một tháng ngay sau Ngày thứ Tư Đen tối. Ngược lại, chính phủ Anh mất 3,3 tỷ bảng Anh.