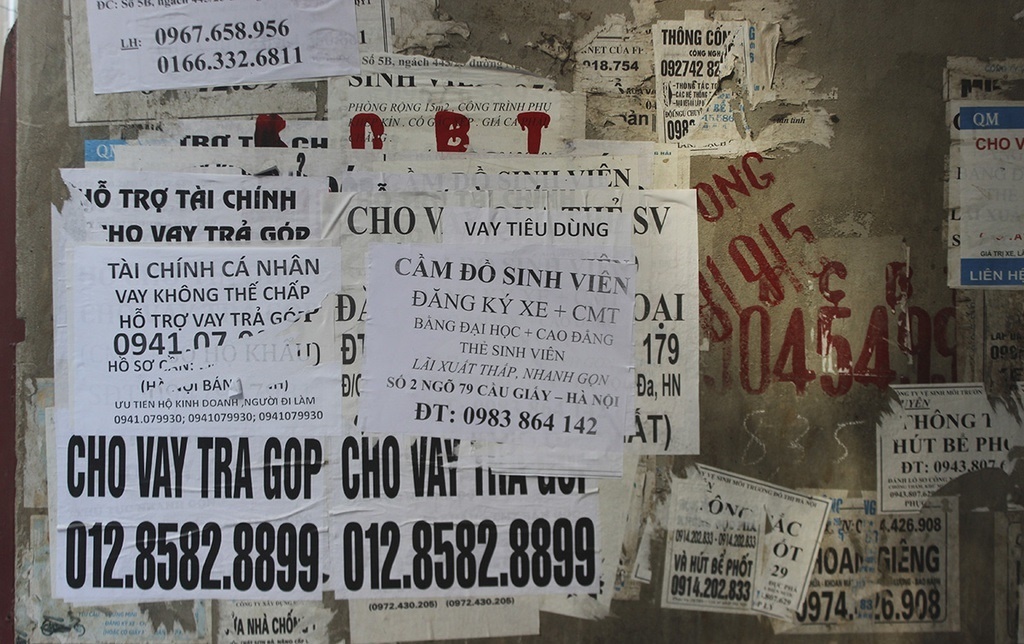

Biết phải đối mặt với lãi suất cắt cổ nhưng bên cạnh nhu cầu, chính sự thuận tiện, đơn giản trong thủ tục làm hồ sơ, thời gian giải ngân nhanh đang khiến các loại hình tín dụng đen núp bóng app cho vay nở rộ. Đến khi không còn khả năng thanh toán, một số “con nợ” bắt đầu tham gia hội nhóm hướng dẫn nhau cách quỵt tiền, bùng nợ app cho vay.

Theo các chuyên gia, trong bối cảnh thị trường hiện nay, nhu cầu vay tiêu dùng của người dân là rất lớn và sự phát triển của hệ thống tài chính hiện tại chưa thể giải quyết tận gốc nạn tín dụng đen.

Khó chặn tín dụng đen

Chuyên gia kinh tế Nguyễn Trí Hiếu cho biết nhu cầu cho vay của xã hội rất lớn, hiện Việt Nam đã có chế tài nhưng việc làm sao để kiểm soát nạn tín dụng đen vẫn là vấn đề rất nan giải.

“Việt Nam là quốc gia có số lượng thuê bao di động cao gấp 1,5 lần dân số. Bất cứ ai cũng có thể tiếp cận với tín dụng đen và ngược lại. Nhu cầu vay nặng lãi, tín dụng đen càng cao càng gây ra nhiều rủi ro cho xã hội lẫn kinh tế”, ông Hiếu khẳng định.

Theo vị chuyên gia, muốn ngăn chặn nạn tín dụng đen núp bóng các loại hình cho vay online, không chỉ phụ thuộc vào Bộ Thông tin và Truyền thông mà cần sự chung tay của các cơ quan quản lý tiền tệ, tài khóa khác như Ngân hàng Nhà nước, Bộ Tài chính, Bộ Công an.

TS Hiếu Trí Hiếu cho rằng việc nới lỏng chính sách tín dụng, cho vay tiêu dùng của hệ thống tổ chức tài chính, ngân hàng có thể giúp người dân tiếp cận khoản vay dễ dàng hơn. Tuy nhiên, không thể trông chờ và đòi hỏi việc ngân hàng nới lỏng chính sách tín dụng do các tổ chức này phải có chức năng quản trị rủi ro.

"Các ngân hàng cũng chỉ là tổ chức kinh doanh, không phải cơ quan chức năng có nhiệm vụ ngăn chặn, bài trừ tín dụng đen. Chúng ta chỉ có thể trông chờ những chương trình cho vay phù hợp với nhiều tầng lớp xã hội”, ông nhận định.

|

| Người vay thường phải đối mặt với mức lãi suất cắt cổ 400-900%/năm khi tìm đến các app vay tiền bất hợp pháp. Ảnh: Quỳnh Trang. |

Với mục tiêu tăng cơ hội tiếp cận khoản vay của người dân, TS Nguyễn Trí Hiếu cho rằng cần có công cụ chấm điểm tín dụng cho toàn bộ người dân. Đây là hệ thống thông tin giúp tổ chức tài chính, ngân hàng căn cứ để cho vay.

Về mặt nhận thức, ông Hiếu cho rằng việc cảnh báo, giáo dục người dân trên các kênh thông tin đại chúng là rất quan trọng. Bên cạnh đó, đã đến lúc Việt Nam xem xét nghiên cứu, xây dựng hệ thống chương trình giáo dục tài chính đại trà và áp dụng trong các trường học, công sở.

“Tại Mỹ, Cơ quan Bảo hiểm Tiền gửi Quốc gia có chương trình giáo dục tài chính cơ bản như tại sao phải mở tài khoản ngân hàng, vấn đề lãi suất ra sao hay cách phân biệt tiền thật, giả. Ngoài ra, chương trình này cũng hướng dẫn người dùng cách quản lý tài chính, dấu hiệu để tránh các nhóm tín dụng đen, mạng lưới lừa đảo”, TS Nguyễn Trí Hiếu nêu ví dụ.

Chế tài xử lý chưa đủ mạnh

Trong khi đó, luật sư Diệp Năng Bình, Trưởng văn phòng luật sư Tinh Thông Luật (Đoàn luật sư TP.HCM), cho biết các loại hình vay nặng lãi, tín dụng đen núp bóng cho vay tiêu dùng, app cho vay đang là vấn đề nhức nhối của xã hội. Tuy nhiên, quy định và chế tài xử lý các hành vi này vẫn chưa đủ mạnh và còn một số kẽ hở.

Vị luật sư phân tích, theo quy định tại Điều 468 Bộ luật Dân sự 2015, lãi suất vay với các khoản vay dân sự là do các bên thỏa thuận, nhưng không được vượt quá 20%/năm giá trị khoản vay, trừ trường hợp pháp luật quy định khác. Nếu lãi suất thỏa thuận vượt quá 20%/năm, thì mức lãi suất vượt quá không có hiệu lực.

Tùy vào tính chất và mức độ vi phạm, đối tượng cho vay sẽ bị xử phạt hành chính hoặc truy cứu trách nhiệm hình sự. Ví dụ, việc cho vay quá 150% mức lãi suất do NHNN công bố sẽ bị xử phạt tiền 5-15 triệu đồng.

|

| Người vay thường bị đe dọa, xúc phạm, đòi nợ kiểu khủng bố nếu chậm trễ thanh toán các khoản vay qua app. Ảnh: Minh Khánh. |

Theo Điều 201 Bộ luật Hình sự năm 2015 (sửa đổi bổ sung năm 2017), đối tượng cho vay với lãi suất trên 100%/năm, thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng hoặc từng bị xử phạt, có tiền án, tiền sự sẽ bị phạt tiền 50-200 triệu đồng hoặc phạt cải tạo không giam giữ đến 3 năm. Người phạm tội còn có thể bị phạt tiền 30-100 triệu đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định 1-5 năm.

Đối với hành vi đòi nợ kiểu khủng bố, đe dọa, quấy rối hoặc thúc giục người quen của bên vay trả nợ thay... vi phạm quy định về biện pháp đôn đốc, thu hồi nợ. Phía cho vay có thể bị phạt hành chính 10-20 triệu đồng theo Nghị định 15/2020 hoặc xử lý hình sự nếu đủ các yếu tố cấu thành tội được quy định trong Bộ luật Hình sự năm 2015 (sửa đổi bổ sung năm 2017).

Ngoài ra, vị luật sư cũng cho biết với người vay, trường hợp có hành vi lợi dụng kẽ hở của bên cho vay để quỵt tiền, bùng nợ, chiếm đoạt tài sản cũng có thể bị truy cứu trách nhiệm hình sự về Tội lạm dụng tín nhiệm chiếm đoạt tài sản.

Độc giả Zing có thể tìm đọc thêm các cuốn sách hay về kinh tế tại Tủ sách kiến thức kinh tế. Các cuốn sách cung cấp cho độc giả nhiều kiến thức về kinh tế vĩ mô, chứng khoán, bất động sản, lạm phát, các cuộc suy thoái từng xảy ra, kinh nghiệm quản lý chi tiêu...