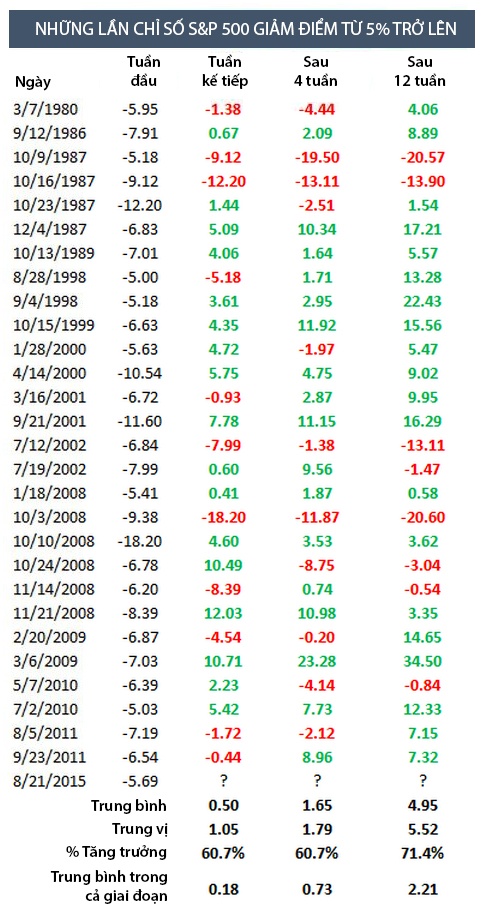

Theo phân tích từ Tập đoàn Đầu tư Bespoke, việc chỉ số S&P 500 giảm 5% trong 1 tuần mới chỉ xảy ra 28 lần kể từ năm 1980. Tính trung bình, thị trường sẽ không có sự thay đổi lớn trong 7 ngày sau khi sụt giảm 5% hoặc hơn. Trong vòng 4 tuần, thị trường sẽ tăng 1,65% giá trị. Mức tăng trưởng trung bình sẽ đạt 5% sau 12 tuần.

Một điểm đáng chú ý, đó là việc thị trường chứng khoán đã tăng điểm trở lại 60% số lần chỉ sau 1 tuần. Hai lần duy nhất thị trường tiếp tục giảm điểm 20% hoặc hơn trong 12 tuần rơi vào năm 1987 và 2008.

Năm 1987, sự kiện Ngày thứ hai đen (19/10/1987) khiến chỉ số Dow Jones giảm 22,6%, xuống còn 1.739 điểm. Tình trạng tương tự xảy ra khắp toàn cầu. Cuối tháng mười, các thị trường chứng khoán của Hong Kong giảm 45,8%, Australia 41,8%, Tây Ban Nha 31%, Anh 26,4%, Mỹ 22,68% và Canada 22,5%.

Sự kiện này đánh dấu lần sụt giá chứng khoán trong ngày tính theo điểm phần trăm lớn nhất cho tới thời điểm đó. Nguyên nhân của sự kiện đến nay vẫn còn gây tranh cãi. Một số giả thiết được đưa ra, bao gồm sự duy lý của con người, các giả thuyết về thị trường hiệu suất và cân bằng kinh tế. Tuy nhiên, kết luận cuối cùng vẫn chưa được thống nhất.

Trong ngày 19/10/1987, các thị trường chứng khoán trên thế giới đã buộc phải thực hiện các biện pháp hạn chế giao dịch khi số lệnh bán quá lớn, vượt khả năng xử lý của máy tính thời đó. Ngoài ra, việc hạn chế còn nhằm mục đích tạo thời gian cho Cục Dự trữ Liên bang Mỹ (FED) và các ngân hàng trung ương khác bơm tiền và tăng mức thanh khoản, giúp giảm tốc độ sụt giá.

|

| Thống kê 28 lần chỉ số S&P 500 giảm 5% hoặc hơn trong một tuần. Ảnh: Phượng Nguyễn. |

Tháng 12/2007, cuộc khủng hoảng tài chính Mỹ 2007-2009 bước vào giai đoạn trầm trọng khi các báo cáo kinh tế cho thấy sự điều chỉnh của thị trường bất động sản diễn ra lâu hơn dự tính và quy mô của khủng hoảng cũng rộng hơn dự tính. Tình trạng đói tín dụng trở nên rõ ràng. Hệ thống dự trữ liên bang cố gắng giảm mạnh lãi suất liên ngân hàng vào tháng 12/2007 và tháng 2 năm 2008 nhưng không có hiệu quả như mong đợi.

Tháng 3/2008, Ngân hàng dự trữ liên bang New York tìm mọi cách cứu Tập đoàn tài chính Bear Stearns nhưng bất thành. Tập đoàn này chấp nhận để công ty tài chính và bảo hiểm JP Morgan Chase mua lại với giá 10 USD/cổ phiếu, thấp hơn rất nhiều so với mức 130,2 USD/cổ phiếu lúc đắt giá nhất trước khi khủng hoảng nổ ra.

Việc Ngân hàng dự trữ liên bang New York không thể cứu Bear Stearns và buộc lòng để công ty này bị bán đi với giá rẻ khiến cho sự lo ngại về năng lực can thiệp của chính phủ cứu viện các tổ chức tài chính gặp khó khăn. Sự sụp đổ của Bear Stearns đã đẩy cuộc khủng hoảng lên nấc thang trầm trọng hơn. Chính điều này đã khiến thị trường chứng khoán Mỹ không thể phục hồi như nhiều lần khác mà trái lại, lấn sâu vào khủng hoảng.