Kế hoạch sáp nhập nói trên dự kiến được lãnh đạo Công ty CP Thực phẩm Đông lạnh KIDO (Kido Foods) và Công ty CP Tập đoàn Kido (Kido Group) trình cổ đông thông qua trong cuộc họp cổ đông sắp tới.

Theo đó, Kido Group sẽ phát hành hơn 23 triệu cổ phần để hoán đổi 17,76 triệu cổ phần, tương ứng 32,69% cổ phần của Kido Foods đang lưu hành (không bao gồm phần do Kido Group sở hữu với tư cách cổ đông lớn). Tỷ lệ hoán đổi là 1 cổ phiếu KDF nhận 1,3 cổ phiếu KDC.

Tại ngày chốt danh sách cổ đông thực hiện hoán đổi, toàn bộ 17,7 triệu cổ phần của Kido Foods sẽ thuộc sở hữu duy nhất của Kido Group và cổ phiếu ông chủ hãng kem Merino sẽ bị hủy đăng ký giao dịch trên sàn HNX và VSD.

Kido Foods sẽ được chuyển từ công ty cổ phần sang công ty TNHH MTV do Kido Group sở hữu 100% vốn.

|

| Cổ phiếu ông chủ hãng kem Merino sẽ bị hủy giao dịch sau khi sáp nhập vào công ty mẹ Kido Group. Ảnh minh họa: FD. |

Trước đó, tổ chức thẩm định giá đã đề xuất tỷ lệ hoán đổi là 1:1,2 thay vì 1:1,3 như đề xuất của ban lãnh đạo Kido. Lý giải tỷ lệ chênh lệch này, lãnh đạo công ty cho biết muốn trả thêm cho cổ đông hiện hữu của Kido Foods một khoản thặng dư tăng thêm 8,3% cho việc nắm giữ cổ phiếu Kido Group sẽ bị pha loãng sau khi hoàn tất sáp nhập.

Về lý do sáp nhập, lãnh đạo công ty cho biết, năm 2017, Kido Group đã chuyển nhượng cổ phiếu của mình tại hãng kem nói trên cho các nhà đầu tư bên ngoài để giảm tỷ lệ sở hữu còn 65%. Việc đại chúng hóa công ty nhằm mục đích đa dạng cơ cấu cổ đông, và thu hút nhà đầu tư chiến lược và dòng tiền trong, ngoài nước.

Tuy nhiên, sau 3 năm hoạt động dưới loại hình công ty cổ phần và đăng ký giao dịch trên sàn HNX, mục tiêu này vẫn chưa đạt kỳ vọng của ban lãnh đạo và cổ đông.

Trong khi đó, cổ phiếu KDF giao dịch trên sàn UPCoM với thanh khoản khá thấp (bình quân 6.028 cổ phiếu/phiên), nhiều phiên không có mua bán. Cổ phiếu này cũng không thu hút được sự quan tâm của nhà đầu tư và chưa phản ánh đúng vị thế của doanh nghiệp hàng đầu trong ngành thực phẩm đông lạnh.

|

Bên cạnh đó, với tỷ lệ sở hữu 65%, Kido Group không thể tập trung toàn lực để hỗ trợ hãng sản xuất kem này tận dụng triệt để các lợi thế về tài chính, chiến lược.

“Vì vậy, việc sáp nhập 2 công ty này vào nhau là hoàn toàn cần thiết”, lãnh đạo 2 bên khẳng định.

Ban lãnh đạo công ty cũng cho biết, việc sáp nhập nói trên sẽ giúp công ty giảm chi phí tài chính và rủi ro thanh khoản nhờ vào tập trung nguồn và điều phối vốn giữa các công ty trong hệ thống tập đoàn. Đồng thời, tăng khả năng huy động vốn, tạo ra nguồn thặng dư vốn và chi phí sử dụng vốn thấp hơn.

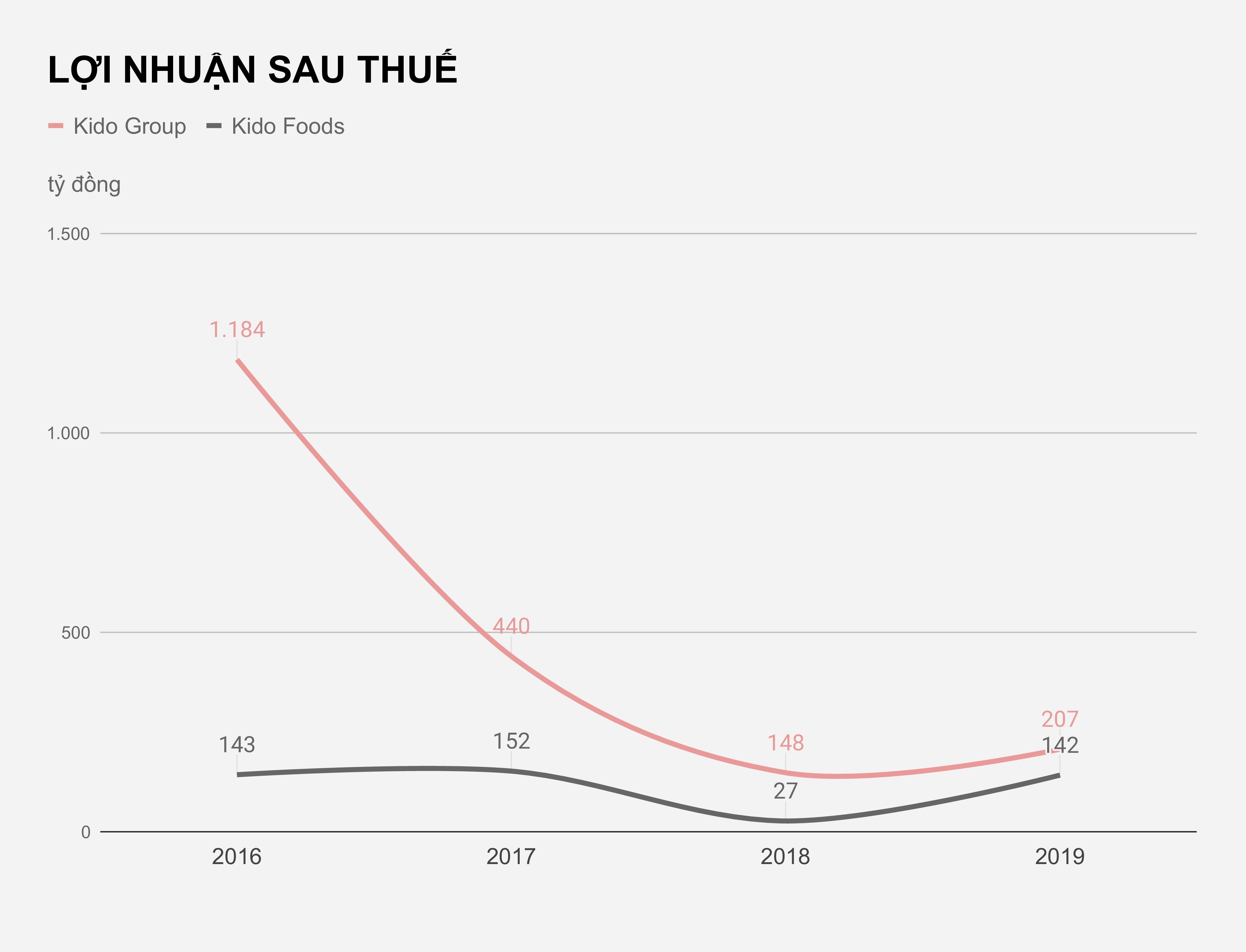

Theo kế hoạch, sau sáp nhập Kido Group dự kiến doanh thu hợp nhất năm nay sẽ đạt 8.000 tỷ và lợi nhuận sau thuế đạt 253 tỷ đồng. Hai chỉ tiêu này trong năm 2021 sẽ tăng lên lần lượt đạt 10.800 tỷ doanh thu và 607 tỷ lợi nhuận sau thuế.

Lộ trình sáp nhập được lãnh đạo doanh nghiệp vạch ra dự kiến bắt đầu từ tháng 6 và hoàn tất các thủ tục cuối cùng vào tháng 10 năm nay.

Trên thị trường chứng khoán, thông tin sáp nhập này đã tác động mạnh đến cổ phiếu của cả 2 công ty.

Trong đó, cổ phiếu KDC đã tăng một mạch từ vùng giá 14.000 đồng lên gấp đôi, hiện ở mức 29.250 đồng/cổ phiếu (cuối ngày 25/5), thanh khoản cổ phiếu tăng gấp 2-3 lần trước đó.

Tương tự, cổ phiếu KDF hiện cũng có giá 34.000 đồng, tăng hơn 50% so với trước thời điểm công bố sáp nhập, thanh khoản mỗi phiên cũng tăng gấp nhiều lần.

Kido Foods chính là doanh nghiệp sản xuất và bán lẻ kem lớn nhất trong nước với hơn 41% thị phần. Thông qua hàng loạt thương hiệu kem nổi tiếng như Merino, Celano… hãng đều đặn thu về trên 1.000 tỷ doanh thu và hơn 100 tỷ lợi nhuận mỗi năm.