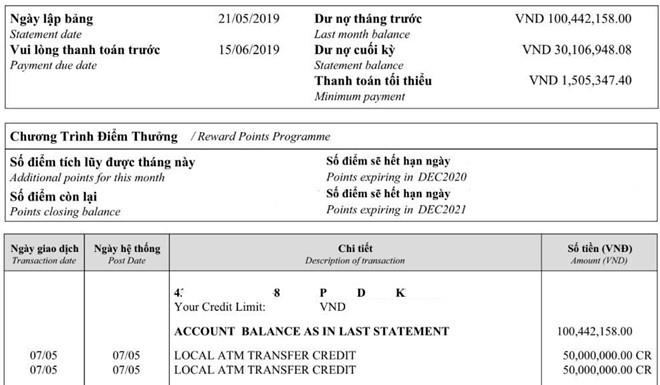

Ngày 21/5, anh P.D.K (TP.HCM), một khách hàng lâu năm của ngân hàng HSBC Việt Nam, "phát hoảng" khi nhận bảng sao kê giao dịch tháng 5 và phải trả số tiền lãi phát sinh của thẻ tín dụng lên tới 3 triệu đồng dù kỳ trước thanh toán thiếu cho ngân hàng chỉ hơn 400.000 đồng.

Cụ thể, dư nợ cuối kỳ sao kê tháng 4 của anh K. là hơn 100.400.000 đồng và anh đã thanh toán 100.000.000 đồng trước hạn ngày 16/5. Trong kỳ sao kê tháng 5, anh K. phát sinh thêm giao dịch qua thẻ với tổng giá trị gần 27.000.000 đồng. Số tiền lãi phạt tầm 3 triệu đồng.

Vậy ngân hàng HSBC tính lãi suất thế nào khiến tiền lãi phát sinh gấp 6,5 lần số nợ còn thiếu (hơn 400.000 đồng) như vậy?

|

| Anh K. đã thanh toán 100.000.000 đồng nhưng vẫn bị tính lãi trên toàn bộ dư nợ 100.400.000 đồng của tháng trước. Ảnh: NVCC. |

Trả thiếu một đồng, lãi vẫn tính trên toàn bộ dư nợ trước đó

Khi dùng thẻ tín dụng, thực chất khách hàng vay tiền của ngân hàng để giao dịch rồi trả lại sau với thời gian được miễn lãi nhất định.

Trong trường hợp cụ thể của anh K., ngân hàng không tính lãi với anh trong tối đa 55 ngày kể từ ngày mua hàng đến ngày thanh toán với điều kiện khoản dư nợ cuối kỳ được hoàn trả đầy đủ trước ngày đến hạn thanh toán.

Nếu khách hàng chỉ thanh toán số dư nợ tối thiểu hoặc số tiền lớn hơn số dư nợ tối thiểu nhưng ít hơn số dư nợ cuối kỳ, HSBC sẽ bắt đầu tính lãi.

Tiền lãi lúc đó sẽ bằng số tiền lãi ngày được cộng dồn hàng ngày tính từ ngày thực hiện giao dịch cho đến khi số dư nợ cuối ngày được thanh toán đầy đủ.

Để dễ hình dung, giả sử trong kỳ sao kê tháng 4, anh K. chỉ có một giao dịch dùng thẻ tín dụng của HSBC. Giao dịch này diễn ra vào ngày 1/4 với giá trị 100.400.000 đồng. Ngày 21/4, anh K. nhận được bảng sao kê tháng 4 với tổng dư nợ cuối kỳ là 100.400.000 đồng.

Ngày 7/5, anh K. trả 100.000.000 đồng vào tài khoản, dư nợ cuối ngày lúc đó còn 400.000 đồng. Ngày 10/5, giả sử anh K. tiếp tục thực hiện một giao dịch qua thẻ tín dụng HSBC trị giá 26.600.000 đồng và đây là giao dịch duy nhất trong kỳ sao kê tháng 5 của anh. Lúc này, dư nợ cuối ngày của anh K. tăng lên thành 27.000.000 đồng.

Hết hạn thanh toán cho kỳ sao kê tháng 4 vào ngày 15/5, anh K. vẫn chưa thanh toán 400.000 đồng còn lại và do đó bắt đầu bị tính lãi.

Vào ngày lập bảng sao kê 21/5, anh K. sẽ bị tính lãi theo cơ sở như sau: 36 ngày đầu tiên từ 1/4-6/5, tiền lãi tính trên số dư nợ 100.400.000 đồng; 3 ngày tiếp theo từ 7/5-9/5, tiền lãi tính trên 400.000 đồng; 11 ngày cuối cùng từ 10/5-21/5, tiền lãi tính trên 27.000.000 đồng.

Với lãi suất cho các hạng thẻ được miễn lãi 55 ngày của HSBC dao động từ 27,8% đến 30% mỗi năm, lãi suất trung bình mỗi ngày trên dưới 0,08%.

Như vậy, số tiền lãi anh K. phải trả cho HSBC vào ngày 21/5 theo cách tính trên ước tính khoảng 0,08% x (100.400.000 x 36 + 400.000 x 3 + 27.000.000 x 11) = 3.130.000 đồng.

Cộng với số tiền giao dịch sử dụng thẻ trong tháng 5 là 27.000.000 đồng, tổng dư nợ cuối kỳ của anh K. khi lập bảng sao kê ngày 21/5 là 30.130.000 đồng.

|

| Khách hàng sẽ bị tính lãi trên toàn bộ số tiền đã thanh toán qua thẻ tín dụng HSBC nếu không trả đủ số tiền đã quẹt đúng hạn. Ảnh: Reuters. |

Nên tìm hiểu kỹ trước khi mở thẻ tín dụng

Trao đổi với Zing.vn, nguồn tin từ HSBC khẳng định cách tính lãi này áp dụng chung với các sản phẩm thẻ tín dụng và đều được quy định rõ ràng trong hợp đồng mở thẻ với khách hàng.

Với thẻ tín dụng, khách hàng có thể chọn 2 hình thức thanh toán dư nợ gồm thanh toán một phần và thanh toán toàn bộ.

Trong trường hợp của anh K., có thể anh đã đăng ký thẻ tín dụng và hình thức thanh toán toàn bộ dư nợ vay khi đến kỳ. Vì vậy, nếu thanh toán thiếu số dư nợ đã vay thì mức lãi suất sẽ tính trên toàn bộ phần dư nợ đã thanh toán theo quy định giữa hai bên.

Vị này cũng hy vọng trong trường hợp này khách hàng có thể chia sẻ cho phía ngân hàng, vì các giao dịch thanh toán, trả nợ đều ghi nhận trên hệ thống. Khi khách hàng thanh toán thiếu, dù chỉ 400.000 đồng thì trên hệ thống sẽ ghi nhận là khoản thanh toán chưa hoàn tất và sẽ tính lãi trên toàn bộ khoản vay trước đó.

Qua trường hợp này, ngân hàng cũng khuyến cáo các khách hàng nên tìm hiểu kỹ các chính sách trước khi sử dụng các dịch vụ, đặc biệt là dịch vụ thẻ tín dụng.