Mời bạn đọc nhập các thông tin sau và chọn nút "Tính thuế TNCN".

| Lương tháng: | đồng |

| Tiền thưởng trong năm (gồm lương tháng 13): | đồng |

| Số người phụ thuộc giảm trừ: | người |

| Thuế TNCN | Hàng tháng (đồng) | Cả năm (đồng) |

| Mức hiện tại ( | | |

| Phương án 1 ( | | |

| Phương án 2 ( | | |

Luật Thuế thu nhập cá nhân được ban hành vào năm 2007. Nếu đề xuất của Bộ Tài chính được thông qua thì đây là lần sửa đổi biểu thuế đầu tiên kể từ khi ban hành.

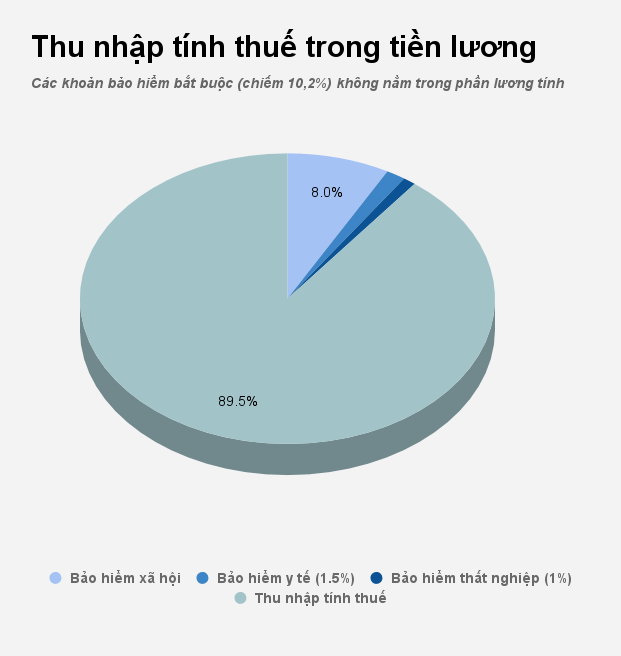

- Thu nhập tính thuế là tiền lương/tiền công/tiền thưởng giảm trừ các khoản bảo hiểm và gia cảnh.

- Giảm trừ đối với các khoản đóng bảo hiểm (tính trên thu nhập căn cứ đóng bảo hiểm) Bảo hiểm xã hội: 8%, Bảo hiểm y tế: 1,5%, Bảo hiểm thất nghiệp: 1%.

- Mức giảm trừ gia cảnh: Đối với người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm. Đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng/người, 43,2 triệu đồng/năm.

Mức giảm trừ gia cảnh được điều chỉnh lần cuối vào năm 2013.

Thu nhập tính thuế TNCN được xác định dựa trên lương hàng tháng không tính các khoản như: Bảo hiểm xã hội, Bảo hiểm y tế, Bảo hiểm thất nghiệp. Thu nhập tính thuế sẽ tiếp tục được khấu trừ gia cảnh cá nhân (9 triệu đồng mỗi tháng) và người phụ thuộc (3 triệu 600 nghìn đồng một người mỗi tháng) trước khi được áp vào các bậc thuế.

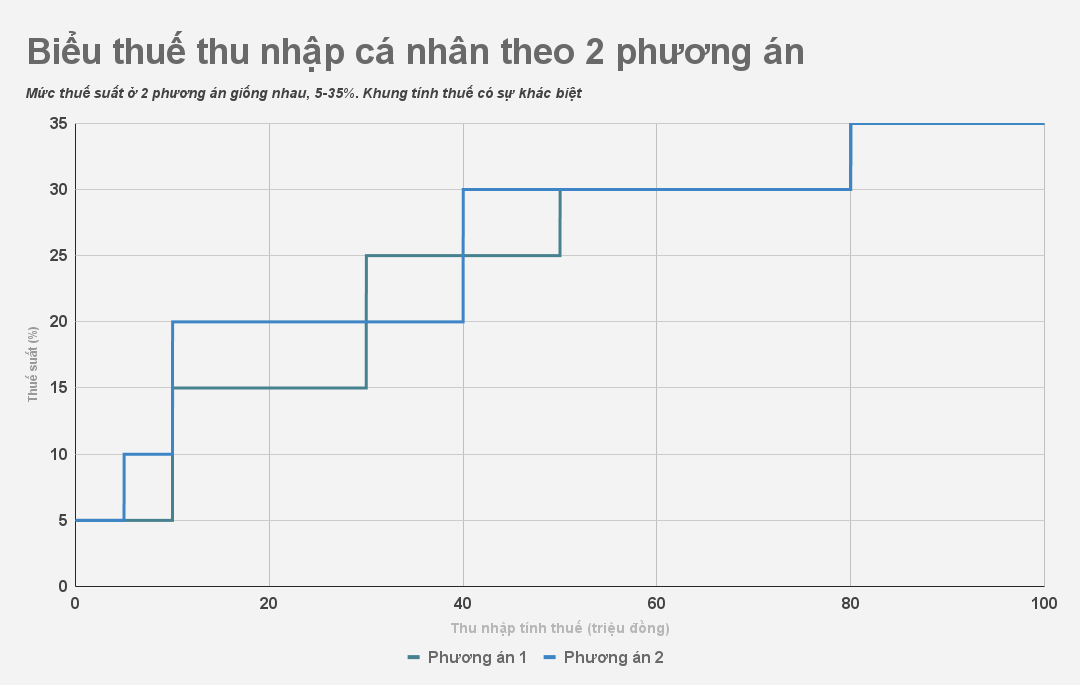

Bộ Tài chính vừa đưa ra 2 đề xuất thay đổi biểu thuế thu nhập cá nhân từ tiền lương và tiền công trong Dự thảo Luật sửa đổi 6 luật về thuế Bộ Tài chính đưa ra trước khi báo cáo Thủ tướng trình Quốc hội năm 2018.

|

Zing.vn thử tính mức biểu thuế thu nhập cá nhân theo 2 phương án và đưa ra số tiền chênh lệch so với mức hiện tại với giả sử là thuế thu nhập của một cá nhân không có người phụ thuộc và không có thưởng phát sinh ngoài lương.

|

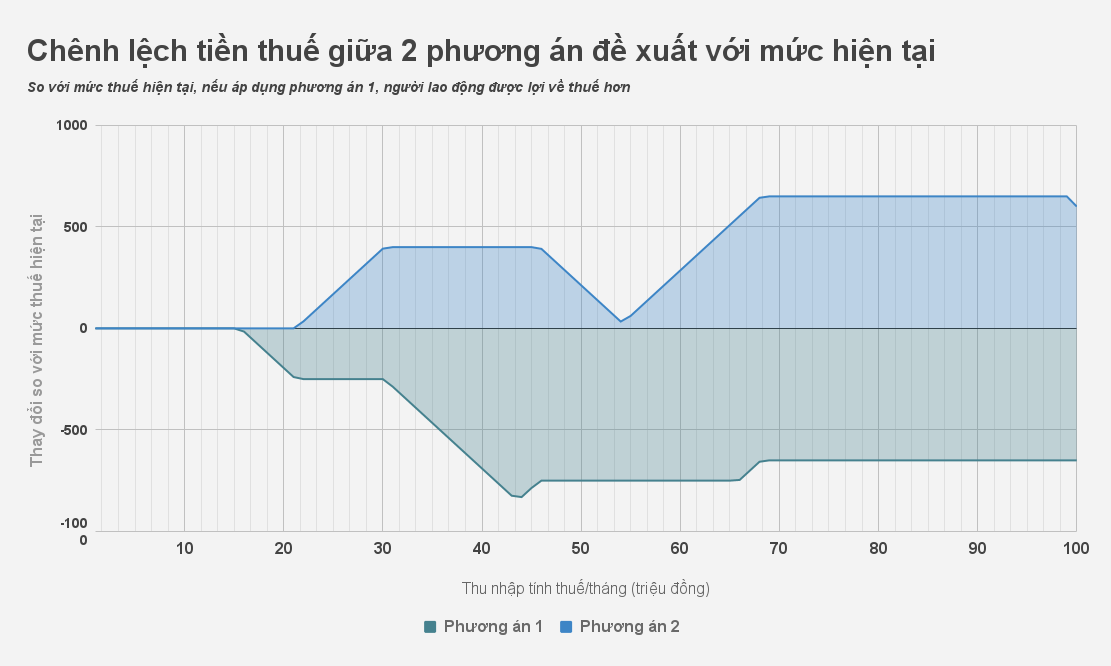

Với phương án 1, số bậc thuế giảm, thuế suất vẫn giữ nguyên, người lao động sẽ hưởng lợi với mức thuế phải đóng ít đi so với mức hiện hành.

Với phương án 2, cá nhân có thu nhập trung bình khá trở lên với thu nhập hàng tháng từ 21 triệu trở lên sẽ phải chịu nhiều thuế hơn mức thuế hiện tại.

Hiện phương án 2 đang được Bộ Tài chính ưu tiên xem xét nhằm tăng cường ngân khố quốc gia.

|

Phân tích kỹ hơn phương án 2, quãng lương bị tăng thuế mạnh nhất hơn 10% là từ 24 đến 41 triệu đồng một tháng. Đây là quãng lương phổ biến của lao động lành nghề có thâm niên, chiếm tỷ trọng cao trong lực lượng lao động. Tỷ lệ tăng thuế cũng không đều theo quãng lương. Lao động có mức lương hàng tháng cao từ 68 triệu trở lên lại được hưởng tỷ lệ tăng giảm dần. Phương án tăng thuế lý tưởng vẫn là trải đều tỷ lệ tăng giữa các quãng lương.