Đây là dự báo của các chuyên gia phân tích tại Trung tâm phân tích Công ty Chứng khoán Yuanta Việt Nam - Yuanta Research trong báo cáo ước tính kết quả kinh doanh ngành ngân hàng quý III năm nay.

Cụ thể, số liệu từ cơ quan quản lý cho biết tăng trưởng tín dụng trong các tháng của quý III năm nay đã chậm lại rõ rệt do ảnh hưởng từ đại dịch Covid-19 bùng phát lần thứ 4. Tuy nhiên, theo Yuanta Research, đây không phải là điều quá bất ngờ trong bối cảnh tác động từ đại dịch khiến nhiều thành phố lớn phải thực hiện giãn cách xã hội.

Tính trong 8 tháng đầu năm nay, tăng trưởng tín dụng toàn nền kinh tế vẫn đạt 7,4% so với đầu năm, cao hơn nhiều so với mức 4,8% trong cùng giai đoạn năm 2020.

Các chuyên gia tại đây cho rằng tăng trưởng tín dụng trong quý III năm nay được thúc đẩy chủ yếu nhờ các khoản cho vay với khách hàng bị ảnh hưởng bởi dịch bệnh và trái phiếu doanh nghiệp.

Yuanta Research dự báo thu nhập lãi thuần trong quý gần nhất của các ngân hàng sẽ giảm khoảng 2% so với quý II. Tuy nhiên, tăng trưởng tín dụng sẽ hồi phục trong quý IV khi nền kinh tế mở cửa trở lại.

| TĂNG TRƯỞNG TÍN DỤNG NGÀNH NGÂN HÀNG NĂM 2021 | ||||||||||

| Nguồn: NHNN, Tổng hợp | ||||||||||

| Nhãn | Tháng 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 21/9 | |

| Tăng trưởng so với đầu năm | % | 0.76 | 0.66 | 2.95 | 4.17 | 4.95 | 6.44 | 6.92 | 7.42 | 7 |

Đi kèm với xu hướng tín dụng tăng chậm trong quý III là biên lãi thuần (NIM) của các ngân hàng cũng được dự báo giảm.

Lý do chính dẫn đến xu hướng này là nhiều nhà băng đã phải cắt giảm lãi suất để hỗ trợ cho khách hàng bị ảnh hưởng bởi đại dịch. Tuy nhiên, thanh khoản hệ thống đã cải thiện đáng kể từ đầu tháng 6, với lãi suất cho vay qua đêm giảm khoảng 0,86 điểm %.

Vì vậy, việc Ngân hàng Nhà nước tiếp tục nới lỏng chính sách tiền tệ ít nhất là đến cuối năm có thể giúp NIM các ngân hàng cải thiện nhẹ trong quý IV khi nhu cầu tín dụng tăng trở lại.

Trái ngược với thu nhập từ hoạt động cho vay, thu nhập từ hoạt động dịch vụ và phí của các ngân hàng được dự báo tăng trong quý III khi các giao dịch online được thực hiện nhiều hơn. Đây cũng sẽ là động lực chính giúp thúc đẩy lợi nhuận của ngành trong quý này.

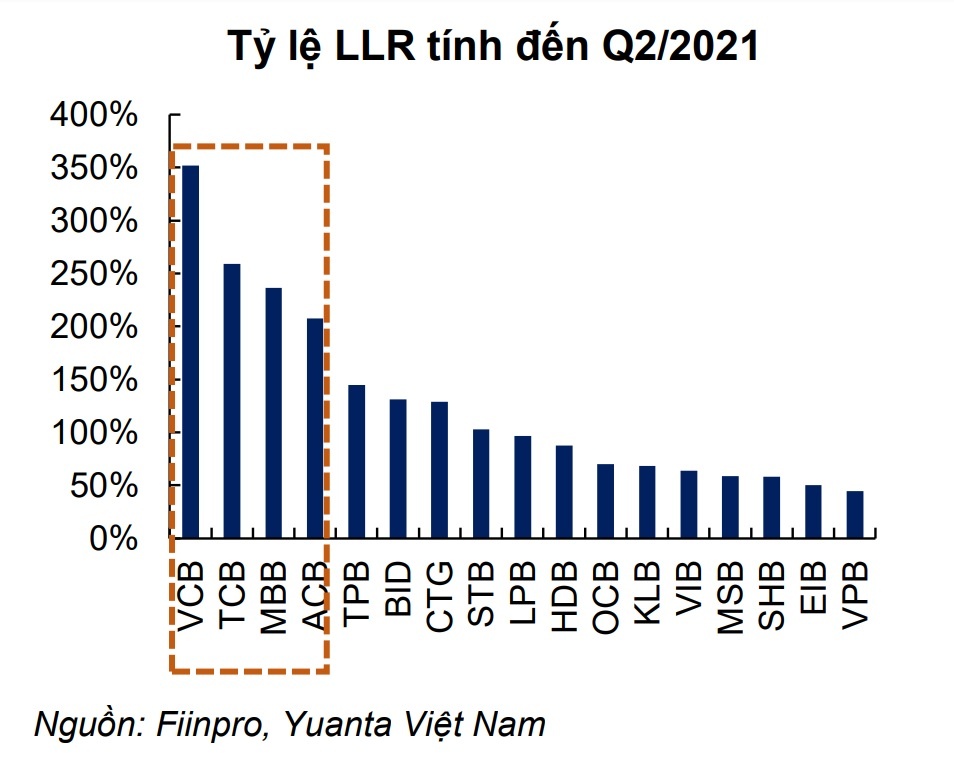

Ở chỉ tiêu chi phí dự phòng rủi ro tín dụng, Yuanta Research cho rằng dự phòng quý III của ngành ngân hàng có thể tăng 20% so với quý liền trước, đặc biệt là nhóm nhà băng có tỷ lệ bao phủ nợ xấu tương đối thấp trước đó như VPBank, Eximbank, SHB, MSB hay VIB (hiện đều dưới 100%).

|

| Tỷ lệ bao phủ nợ xấu tại các ngân hàng niêm yết hiện nay. |

Các chuyên gia tại đây cho rằng chất lượng tài sản của các ngân hàng bị suy giảm là điều không thể tránh khỏi trong bối cảnh dịch bệnh vẫn tiếp diễn và giãn cách xã hội hiện nay. Tuy nhiên, Thông tư 14/2021 của NHNN gia hạn thời gian tái cơ cấu nợ đến ngày 30/6/2022 thay vì 31/12/2021 sẽ giúp nợ xấu được công bố có thể ở mức thấp.

Dù vậy, Yuanta Research cho rằng các số liệu liên quan đến nợ xấu sẽ được các ngân hàng ghi nhận thận trong hơn trong quý này nhằm hạn chế khả năng suy giảm chất lượng tài sản trong tương lai.

Với các ước tính kể trên, lợi nhuận quý III của ngành ngân hàng có thể giảm 19% so với quý II do tăng trưởng cho vay thấp và chi phí dự phòng cao hơn.

Đáng chú ý, việc tăng trích lập dự phòng sẽ tác động nhiều hơn đối với các ngân hàng có tỷ lệ bao phủ nợ xấu thấp. Trong khi đó, Vietcombank, Techcombank, MBBank và ACB hiện là nhóm 4 ngân hàng có tỷ lệ bao phủ nợ xấu cao nhất ngành, đều đạt trên 200%.