Khi nhân viên tư vấn thông báo thủ tục vay mua trả góp điện thoại được xét duyệt sau khoảng 40 phút, chị Hà Chi, chủ tiệm quần áo tại quận 10, TP.HCM không giấu nổi niềm hân hoan trên nét mặt. Vui mừng cũng phải vì chị vừa được “lên đời” điện thoại, vừa chỉ phải bỏ trước ra một khoản tiền không lớn lắm.

“Tôi mua trả góp, vừa có điện thoại dùng luôn mà mỗi tháng chỉ phải trả khoảng 2,5 triệu đồng, trong vòng 9 tháng. Với tôi thế là cũng hợp lý rồi”, nguời phụ nữ 38 tuổi cười, nói.

Những năm trở lại đây, vay tiêu dùng dần trở nên quen thuộc với người Việt Nam. Đây là hình thức cung cấp các khoản vay cho cá nhân để mua hàng hóa, dịch vụ phục vụ cho mục đích tiêu dùng bằng hình thức trả góp hoặc tiền mặt, khác với hoạt động cho vay thương mại hướng đến đầu tư sản xuất, kinh doanh.

“Với mức thu nhập của người dân Việt Nam ngày càng tăng (dù tăng từ mức thấp), nhu cầu sinh hoạt theo đó cũng tăng theo. Người dân thường chi tiêu trên mức thu nhập của mình. Vay như thế nghĩa là dùng thu nhập tương lai để trả cho số nợ hiện tại. Kinh tế Việt Nam cũng đang phát triển và người dân cũng có nhu cầu vay như vậy. Đó là tình trạng phổ biến của các thị trường đang phát triển” - Chuyên gia kinh tế Nguyễn Trí Hiếu trao đổi với Zing.vn về sự phát triển của tài chính tiêu dùng.

Đồng thời vị chuyên gia cũng nhấn mạnh thị trường tài chính tiêu dùng tại Việt Nam chỉ xuất hiện được khoảng 5 năm nay nhưng đang phát triển mạnh mẽ, mức tăng trưởng khoảng 20%/năm. Đến cuối năm 2020, mức dư nợ vay tiêu dùng có thể đạt tới 10% GDP.

Lãi suất 30-40% một năm, vì sao?

Hiện nay trong nền kinh tế, hai kênh cung cấp tín dụng cho người tiêu dùng bao gồm các ngân hàng thương mại và các tổ chức tín dụng khác, trong đó có những công ty tài chính, tiệm cầm đồ.

“Nếu so sánh mức lãi suất 30-40%/năm cho vay tiêu dùng ở các công ty tài chính với mức lãi suất cho vay tín chấp khoảng dưới 20%/năm tại các ngân hàng thương mại thì rõ ràng lãi suất ở các công ty tài chính là cao hơn rất nhiều”, chị Hà Chi nói.

“Nhưng đối với một người không có hợp đồng lao động cũng không có thu nhập ổn định thì rất khó vay ngân hàng. Vì thế dù biết lãi suất có cao nhưng với tôi, các công ty tài chính không phải lựa chọn tồi.” - chị Chi phân trần.

Đồng thời chị Chi cho biết thêm phần lớn chị vay tiêu dùng qua các công ty tài chính chủ yếu là trả góp các thiết bị điện tử, có sản phẩm được ưu đãi lãi suất 0% nên gánh nặng lãi suất với chị không phải lớn lắm.

Chuyên gia tài chính Nguyễn Trí Hiếu phân tích: “Các công ty tài chính không giống như ngân hàng, họ không được phép huy động tiền gửi của người dân mà phải đi huy động tiền từ các tổ chức tín dụng khác. Nói cách khác, vốn của các công ty tài chính không phải là vốn rẻ, bản thân các công ty tài chính phải trả 10-15% trên vốn mà họ vay từ thị trường tài chính nên rõ ràng khách hàng của các công ty tài chính cũng phải san sẻ một phần lãi vay đó”.

"Lãi suất 30-40%/năm của các công ty tài chính theo tôi nghĩ là không phải là cao"

Chuyên gia tài chính Nguyễn Trí Hiếu

Đồng thời theo vị chuyên gia, lãi suất ở các công ty tài chính cao để bù đắp cho rủi ro họ gặp phải khi cho vay. Với các ngân hàng thương mại, tiêu chí cho vay bao giờ cũng rất cao, nếu không cần tài sản đảm bảo thì cũng cần các giấy tờ như hợp đồng lao động, sao kê ngân hàng. Trong khi đó, các công ty tài chính cho vay dựa trên hình thức tín chấp: chỉ cần giấy tờ tùy thân như chứng minh nhân dân, hộ khẩu và bằng lái xe.

“Tiêu chí cho vay đơn giản như vậy, thời gian xét duyệt hồ sơ khoảng vài tiếng thì rủi ro lớn thuộc về người cho vay. Hiển nhiên lãi suất cho vay ở các công ty tài chính phải cao hơn ở ngân hàng thương mại là đúng rồi”, ông Hiếu lý giải.

“Chúng ta cần xem xét kỹ lãi suất cao thế nào là ‘cắt cổ’ và cao thế nào là hợp lý”, vị chuyên gia chia sẻ thêm.

Đồng ý kiến với ông Hiếu, ông Hải Hoàng, chuyên gia quản trị rủi ro tài chính, cũng cho rằng mức lãi suất các công ty tài chính quy định phải cao như vậy để bù lại phần rủi ro với người đi vay và chi phí vận hành.

“Các khoản vay tiêu dùng có thời hạn rất ngắn, giá trị không lớn, khoảng dưới 100 triệu, thậm chí nhiều khoản vay chỉ vài triệu đồng nhưng yêu cầu chung là phải làm thủ tục xét duyệt đơn giản, nhanh chóng, nên nhân viên tín dụng thường phải đến làm việc tận nơi với khách hàng với từng khoản vay nhỏ lẻ.

Điều này khiến chi phí hoạt động cho vay tiêu dùng khá cao, làm tăng chi phí quản lý của các công ty tài chính. Và tất cả sẽ bù lại bằng lãi suất”, ông Hoàng phân tích.

Các công ty tài chính hầu như đều ấn định mức lãi suất phẳng, nghĩa là lãi suất tính trên số tiền gốc, khi trả nợ người đi vay phải trả cả gốc lẫn lãi.

Chuyên gia quản trị rủi ro tài chính

Hải Hoàng

Đồng thời ông Hải Hoàng cũng nhấn mạnh các công ty tài chính hầu như đều ấn định mức lãi suất phẳng, nghĩa là lãi suất tính trên số tiền gốc, khi trả nợ người đi vay phải trả cả gốc lẫn lãi.

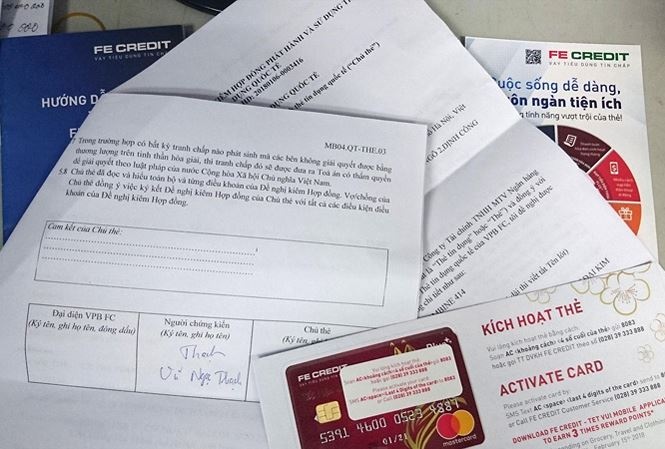

“Dù sao thỏa thuận vay vẫn là giữa công ty tài chính và người đi vay. Khách hàng cần đọc kỹ những điều khoản và đặc biệt là mức lãi suất, mức lãi theo năm, chứ không phải theo tháng trước khi ký vào bản hợp đồng.”, ông Hải Hoàng nói.

Tránh "truy nã" nợ

Hình ảnh các công ty tài chính trở nên xấu đi tương đối trong mắt người tiêu dùng bởi những màn “truy nã” người vay nợ được phản ánh trên Zing.vn thời gian gần đây khi liên tục gọi điện đòi nợ khách hàng theo chiều hướng khủng bố tinh thần, sử dụng những từ ngữ không phù hợp, chưa kể vô số trường hợp đòi nợ “nhầm”.

“Đòi nợ phải văn minh và chuyên nghiệp. Việc đầu tiên khi đi đòi nợ là phải xác định đúng ai là người vay tiền, đòi nợ phải đúng người, không phải đi đòi người tham chiếu trong hồ sơ xin vay vốn”, chuyên gia tài chính Nguyễn Trí Hiếu nói với Zing.vn.

Đòi nợ phải văn minh và chuyên nghiệp. Việc đầu tiên khi đi đòi nợ là phải xác định đúng ai là người vay tiền, đòi nợ phải đúng người, không phải đi đòi người tham chiếu trong hồ sơ xin vay vốn.

Chuyên gia tài chính Nguyễn Trí Hiếu

“Không chỉ riêng gì các công ty tài chính, khi đòi nợ đương nhiên các công ty đều gây áp lực lên ‘con nợ’, nhưng kiểu gây áp lực đe dọa, khống chế thì hoàn toàn không hợp lý. Hơn nữa sự việc gần đây cũng không phải lần đầu tiên các công ty tài chính bị phản ánh có thái độ không phù hợp khi đi đòi nợ”, vị chuyên gia nói thêm.

Nguyên nhân của việc đòi nợ “kém văn minh” này xuất phát từ việc hồ sơ xin vay vốn được giải ngân với điều kiện lỏng lẻo, cấp tiền dựa trên nhân thân của khách hàng chứ không phải dựa trên khả năng trả nợ hay uy tín tín dụng của khách hàng.

Khi cho vay các tổ chức tín dụng phải tuân theo một số quy tắc thẩm định tín dụng như uy tín, thái độ của khách hàng, khả năng trả nợ của khách hàng, hoàn cảnh kinh tế của địa phương nơi khách hàng sinh sống, và tài sản đảm bảo. Thế nhưng với hình thức vay tín chấp này, mọi điều kiện đều được giản lược, chỉ còn giữ lại điều kiện về nhân thân của người đi vay.

Luôn có những khách hàng có ý thức trả nợ và lịch sử tín dụng rất tốt. Nhưng mặt khác có những khách hàng rất chậm trễ trong việc trả nợ. Hồ sơ cho vay dễ dãi kéo theo nợ xấu dễ phát sinh. Và khi nợ xấu phát sinh các công ty tài chính lại “truy nã” người vay theo nhiều cách.

Có vay phải có trả nhưng đòi nợ phải đòi đúng người, và phải hợp pháp: gửi giấy nợ, theo dõi khách hàng trả tiền.

Chuyên gia Nguyễn Trí Hiếu kiến nghị cần xây dựng quy chuẩn điểm tín dụng cho người đi vay ở Việt Nam, thể hiện lịch sử tín dụng, khả năng trả nợ và được cập nhật thường xuyên. Điểm tín dụng này được phân tích trên lịch sử tín dụng của cá nhân, tăng hay giảm tùy thuộc vào thay đổi tích cực hay tiêu cực trong việc vay nợ của khách hàng.

“Như ở Mỹ, mỗi người đều có điểm tín dụng trải từ 400-800 theo các thang bậc. Điểm số này được công khai trên toàn bộ hệ thống, các ngân hàng đều có thể kiểm tra được. Điều này góp phần đơn giản trong việc kiểm định người đi vay, hạn chế tín dụng xấu ngay từ đầu. Hiện tại ở Việt Nam chưa có quy chuẩn thống nhất.

Khi tín dụng xấu khó có khả năng phát sinh thì những hành vi đòi nợ kiểu khủng bố tinh thần, khống chế người đi vay, đòi nợ nhầm sẽ được hạn chế phần nào”, ông Hiếu chia sẻ thêm.