Hội đồng quản trị Tổng Công ty phát triển đô thị Kinh Bắc (KBC) vừa thông báo triển khai phương án phát hành cổ phiếu riêng lẻ năm nay với khối lượng 100 triệu cổ phiếu, tương ứng tỷ lệ 21,3% trên tổng số cổ phiếu đang lưu hành.

Đối tượng được mua trong đợt này phải là các nhà đầu tư chứng khoán chuyên nghiệp. Cổ phiếu sẽ bị hạn chế chuyển nhượng trong một năm kể từ ngày hoàn thành đợt chào bán. Thời gian thực hiện dự kiến trong năm 2021.

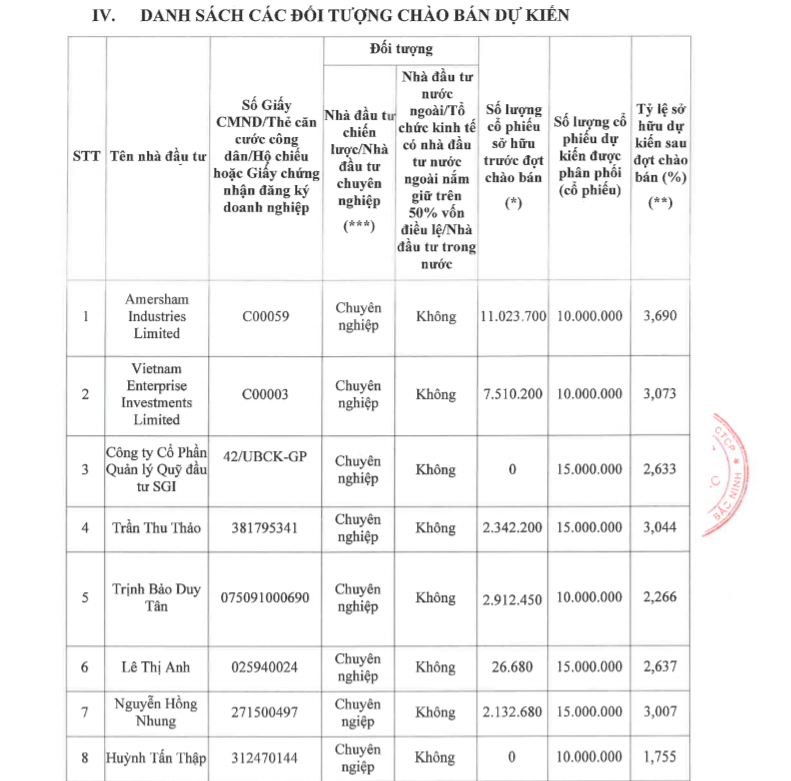

Danh sách nhà đầu tư được công bố bao gồm 3 tổ chức và 5 cá nhân. Trong đó nhóm Dragon Capital (Amersham Industries và Vietnam Enterprise Investments Limited) sẽ mua 20 triệu cổ phiếu. Quản lý quỹ đầu tư SGI mua 15 triệu cổ phiếu. Các cá nhân mua tổng cộng 65 triệu cổ phiếu còn lại.

Giá chào bán phụ thuộc vào điều kiện hạn chế chuyển nhượng với nhà đầu tư, trong đó giá sẽ bằng 85% giá đóng cửa bình quân của 30 phiên giao dịch liền trước ngày UBCKNN có công văn xác nhận đầy đủ hồ sơ, nhưng không thấp hơn 28.000 đồng/cổ phiếu.

|

Danh sách nhà đầu tư dự kiến mua cổ phần phát hành riêng lẻ. Nguồn: Tổng công ty Kinh Bắc. |

Trong khi đó giá KBC trên sàn chứng khoán là 32.700 đồng/cổ phiếu, tăng 34% so với thời điểm đầu năm. Thị giá này cũng cao hơn 17% so với mức giá tối thiểu trên.

Nếu phân phối được toàn bộ lượng chào bán trên, tổng công ty có thể huy động được nguồn vốn tối thiểu 2.800 tỷ đồng. Vốn điều lệ Kinh Bắc theo đó sẽ tăng lên mức 5.757 tỷ đồng.

Số tiền thu về từ đợt chào bán sẽ dùng 10% để bổ sung vốn lưu động, dùng 40% để tái cơ cấu lại các khoản nợ vay nhằm nâng cao khả năng tự chủ về vốn, giảm áp lực về tài chính và 50% tiền thu được để tăng quy mô hoạt động đầu tư, góp vốn vào công ty con, công ty liên doanh liên kết.

Trong năm 2021, công ty dưới quyền điều hành của Chủ tịch HĐQT Đặng Thành Tâm còn lên kế hoạch thu xếp nguồn vốn khoảng 3.000-5.000 tỷ đồng, thông qua vay tín dụng và phát hành trái phiếu để đẩy mạnh đầu tư xây dựng cơ sở hạ tầng cho dự án cũ, mới và bổ sung vốn lưu động.

Gần nhất vào cuối tháng 6 vừa qua, công ty khu công nghiệp này đã hoàn tất chào bán 1.500 tỷ đồng trái phiếu cho 22 nhà đầu tư, với lãi suất cố định 10,8%/năm. Hồi đầu năm tổng công ty cũng phát hành thành công 400 tỷ đồng trái phiếu riêng lẻ.

Năm 2021, doanh nghiệp đặt kế hoạch doanh thu 6.600 tỷ đồng và lãi sau thuế 2.000 tỷ đồng; lần lượt gấp 3 và 6,7 lần so với năm ngoái. Lợi nhuận trong quý đầu năm đã đạt kỷ lục gần 715 tỷ đồng, gấp 7,6 lần cùng kỳ và thực hiện 36% kế hoạch năm.