Năm 2008, một tuyên bố lịch sử của Bộ trưởng Bộ Tài chính mỹ Henry Paulson đã mở màn cho quá trình quốc hữu hóa các ngân hàng tại quốc gia này. Mục đích là nhằm đối phó với cuộc khủng hoảng tài chính toàn cầu đang bùng nổ. Và rồi lúc này, Việt Nam cũng ghi một dấu ấn chưa có tiền lệ. Đó là tái cấu trúc hệ thống ngân hàng thông qua việc Nhà nước tiếp quản các ngân hàng tư nhân yếu kém với giá 0 đồng.

|

Nói khác đi, chúng ta đang tham gia giải cứu cho những “đứa con” gặp nạn, với những khoản nợ xấu không đòi được. Nhưng hàng loạt câu hỏi đang được đặt ra ở đây: thế nào là một ngân hàng 0 đồng?

Trong hệ thống còn bao nhiêu ngân hàng 0 đồng? Tương lai của những ngân hàng này sẽ ra sao khi Nhà nước tiếp quản và tái cấu trúc? Động thái “cứu trợ” này về lâu dài có thể là một liều thuốc tốt hay không?

0 đồng không hẳn là 0 đồng

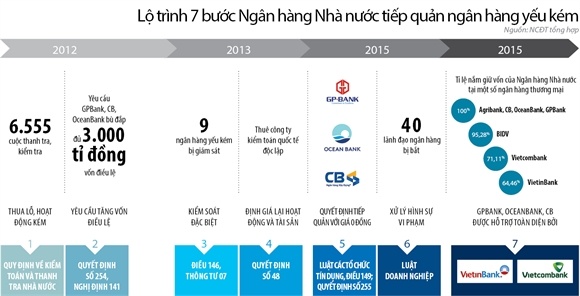

Để định danh một ngân hàng yếu kém thành ngân hàng 0 đồng không phải là điều đơn giản, thậm chí phải qua nhiều bước. Có thể lấy ví dụ trường hợp Ngân hàng GPBank. Đây là 1 trong số 9 ngân hàng yếu kém được “điểm danh” từ năm 2011 và bị đưa vào vòng kiểm soát đặc biệt.

Mãi đến 3 năm sau, khi ngân hàng này không đủ năng lực tăng vốn thì Ngân hàng Nhà nước mới tuyên bố mua lại với giá 0 đồng. Ngoài GPBank thì Ngân hàng Xây Dựng - CB (tiền thân là Ngân hàng Đại Tín), OceanBank cũng nằm trong danh sách bị mua lại.

Thống đốc Ngân hàng Nhà nước Nguyễn Văn Bình nói thẳng: “Các ngân hàng 0 đồng thực chất là đã phá sản từ lâu vì thua lỗ âm vốn chủ sở hữu”. Nói khác đi, các ngân hàng phá sản là vì nghĩa vụ nợ đã lớn hơn tài sản hiện có. Nếu muốn tiếp tục hoạt động thì họ cần phải bơm thêm vốn để đảm bảo hệ số an toàn của ngân hàng.

Bên cạnh đó, các ngân hàng 0 đồng còn ghi nhận những sai phạm của ban lãnh đạo trong hoạt động kinh doanh. Vì thế, theo quan điểm của Ngân hàng Nhà nước, việc mua lại các ngân hàng tư nhân như vậy là thuận theo thực trạng, nhu cầu thị trường chứ không phải là hình thức “quốc hữu hóa” - một thuật ngữ bao hàm nhiều ý nghĩa nhạy cảm.

Vì sao Nhà nước mua lại ngân hàng tư nhân với giá 0 đồng và tài sản ở những ngân hàng này có thực sự 0 đồng hay không?

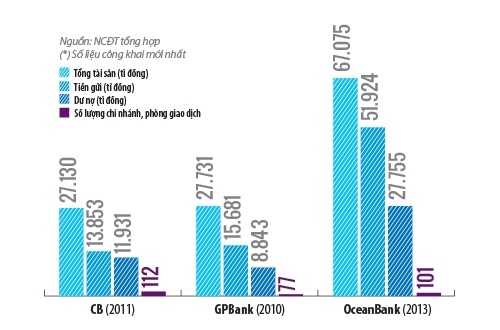

Quá trình tìm hiểu cho thấy, có rất ít con số tài chính được minh bạch. Chẳng hạn ở Ngân hàng Xây Dựng, số lỗ lũy kế trước khi bị mua lại với giá 0 đồng là hơn 18.000 tỷ đồng. Ở GPBank, số lỗ lũy kế lên đến hơn 12.000 tỷ đồng. OceanBank thì chưa có thông tin thêm.

Nợ xấu hiện có của 3 ngân hàng này là hơn 20.000 tỷ đồng - một con số quá cao so với vốn điều lệ của 3 ngân hàng là chỉ khoảng 10.000 tỷ đồng. Tất nhiên, trước khi mua lại những ngân hàng với giá 0 đồng này, Ngân hàng Nhà nước đã thực hiện định giá và kiểm toán độc lập. Song con số cụ thể như thế nào thì thị trường lại... không được biết.

|

|

Tình hình tài chính các ngân hàng trước khi bị mua lại. |

Chi phí bỏ ra để cứu các ngân hàng 0 đồng cũng chưa được hiểu đúng. Có thể hiểu đơn giản việc mua lại các ngân hàng 0 đồng là không mất tiền, nhưng trên thực tế, với vai trò là người cho vay cuối cùng trong nền kinh tế, Ngân hàng Nhà nước vẫn phải tốn chi phí cho những ngân hàng 0 đồng này, theo ông Đỗ Thiên Anh Tuấn, Giảng viên Chương trình Giảng dạy Kinh tế Fulbright.

Không khó để liệt kê nhanh những chi phí hiện hữu gồm chi phí tái cấp vốn để hỗ trợ thanh khoản, chi phí hỗ trợ nhân sự từ những ngân hàng lớn. Chí ít thì Ngân hàng Nhà nước cũng phải bù thêm khoản tiền để các ngân hàng bị tiếp quản đạt đủ số vốn pháp định là 3.000 tỷ đồng theo quy định. Nhớ lại trường hợp ngân hàng hợp nhất SCB trước đây, để tồn tại được cho đến nay, ngân hàng này phải được tái cấp vốn và con số được nhắc đến gần đây lên đến 21.000 tỷ đồng.

Một câu hỏi hóc búa hơn được đặt ra là thị trường còn bao nhiêu ngân hàng ẩn danh mang nguy cơ 0 đồng?

Rất khó nhận diện ngân hàng 0 đồng bởi nhiều ngân hàng không công bố số liệu và cũng chưa hẳn công bố chính xác. Xét về mặt quy mô, hiện nay vẫn còn khoảng 11 ngân hàng có quy mô vốn điều lệ nhỏ hơn 5.000 tỷ đồng. Bề ngoài có thể “hào nhoáng”, nhưng ẩn sâu trong đó là câu chuyện sở hữu chéo dẫn đến vốn ảo, cho vay “sân sau” với nền tảng nợ xấu lớn.

Với bài học của ngân hàng mang vỏ bọc đẹp đẽ OceanBank, sẽ không ngạc nhiên khi một ngày đẹp trời nào đó có thêm một ngân hàng được đặt trong tình huống mua lại 0 đồng tương tự. Ngay cả những ngân hàng uy tín một thời cũng bị hút vào “guồng quay” này, như trường hợp Ngân hàng Đông Á bị đặt vào tầm kiểm soát (giờ đã nới lỏng), hay những “trục trặc” ở Eximbank.

Nhưng các cơ quan quản lý chưa hẳn mong muốn hiện diện tại chiếc ghế lãnh đạo ở những ngân hàng tư nhân. Ông Nguyễn Hữu Nghĩa, Chánh Thanh tra Ngân hàng Nhà nước chia sẻ với báo giới rằng: “Nước cờ quyết liệt lần này chỉ là để đảm bảo cho sự an toàn của cả hệ thống, chứ không hướng đến mục tiêu Nhà nước nắm giữ và gia tăng tài sản tại các ngân hàng tư nhân”.

“Thanh lọc” cơ thể không lo bị “nóng”

Không thể phủ nhận việc tiếp quản ngân hàng 0 đồng đã xác lập cho thị trường một niềm tin rằng, cơ quan quản lý cuối cùng vẫn có biện pháp quyết định để xử lý các ngân hàng yếu kém, đồng thời giữ vững cam kết không để cho ngân hàng nào đổ vỡ, gây ảnh hưởng trên toàn hệ thống. Theo ông Nghĩa, Chánh Thanh tra Ngân hàng Nhà nước, kết quả tái cấu trúc của 3 ngân hàng bị mua lại 0 đồng rất khả quan.

Song câu chuyện tương lai của các ngân hàng 0 đồng mới là điều đáng nói. Việc xử lý các ngân hàng yếu kém phải có thời điểm thích hợp chứ khó có thể làm ngay. 2012-2013 là giai đoạn hỗ trợ thanh khoản cho các ngân hàng, năm 2014 tập trung nhiều vào M&A và 2015 thì rõ ràng, Nhà nước rất quyết liệt. Tuy nhiên, giống như câu chuyện VAMC mua nợ, các ngân hàng 0 đồng về dưới “trướng” Nhà nước vẫn đang chờ xử lý (tái cấu trúc). Và bản thân điều này cũng tạo ra những thách thức không nhỏ cho các nhà điều hành vĩ mô.

|

Có thể nhìn thấy đầu tiên cách thức xử lý chung ở các ngân hàng 0 đồng là Nhà nước tích cực thu tiền gửi của khách hàng, tận dụng phần tiền này và phần tiền tái cấp vốn của Ngân hàng Nhà nước để phục hồi thanh khoản, sau đó nới lỏng dần các hoạt động cho vay để kiếm lợi nhuận mang về.

Nhưng đây là bước đi cơ bản, vấn đề cốt lõi nằm ở khối tài sản xấu của các ngân hàng 0 đồng. Nhiều người tin rằng, các tài sản xấu (liên quan đến đất đai) sẽ lần lượt tốt trở lại nhờ thị trường bất động sản phục hồi, thậm chí còn có khả năng sinh lời cao. Nhưng đó vẫn chỉ là dự báo.

Và kỳ vọng xử lý tài sản xấu thêm một lần nữa lại phải đặt trên vai công ty xử lý nợ VAMC. Mới đây, VAMC (thuộc Ngân hàng Nhà nước) đã ký kết thỏa thuận với Công ty Mua bán nợ Việt Nam - DATC (thuộc Bộ Tài chính) hướng đến việc hình thành thị trường mua bán nợ thứ cấp. Thị trường giao dịch nợ thứ cấp dự kiến hoạt động vào quý II/2016 sẽ là điểm nhấn quan trọng trong quá trình tái thiết hệ thống tài chính và góp phần nâng đỡ các ngân hàng yếu kém.

Sau khi “thanh lọc” tài sản xấu từ các ngân hàng 0 đồng, lộ trình tiếp theo là Nhà nước sẽ giảm vốn sở hữu của mình bằng cách bán ra cho tư nhân. Kinh nghiệm của các quốc gia trên thế giới cho thấy, lộ trình “tiếp quản ngân hàng - quy hoạch lại - bán ra lại thị trường” đã giúp chính phủ tối thiểu hóa chi phí giải cứu các ngân hàng của mình.

Gần đây, Phó chủ tịch Quốc hội Nguyễn Thị Kim Ngân đã yêu cầu Ngân hàng Nhà nước bổ sung quy định về quy trình tái cấu trúc khi mà thực tế có “một mức vốn điều lệ danh nghĩa”. Đây là cơ sở để tính toán các tỉ lệ an toàn, giới hạn tín dụng... mà tất cả các ngân hàng phải tuân thủ. Khi ngân hàng khôi phục hoạt động thì có hy vọng hồi sinh, có lãi để bổ sung đảm bảo đủ vốn điều lệ thực.

Tương lai ngân hàng 0 đồng

Trên thực tế, quốc gia nào cũng từng cứu trợ cho hệ thống ngân hàng của mình, đặc biệt là các ngân hàng quá yếu (ngân hàng 0 đồng). Tuy nhiên, mô hình xử lý ở Việt Nam có nhiều điểm khác biệt.

Điểm đầu tiên là xử lý theo quan điểm “không dùng tiền ngân sách”. Quan điểm này thể hiện rõ qua việc VAMC “dồn nợ” về kho tập trung và buộc các ngân hàng phải sử dụng lợi nhuận tương lai của mình để xóa nợ trong 5 năm liên tiếp thay vì một lần như hiện nay. Ở khía cạnh này, có thể thấy Ngân hàng Nhà nước đang kéo dài khoảng thời gian xử lý ra thêm. Một phần có lẽ vì nguồn lực hữu hạn của quốc gia, trong đó có ngân sách và nguồn nhân lực. Trong khi nhiều bài học quốc tế cho thấy, việc xử lý cần phải dứt khoát, bởi thời gian kéo dài cũng đồng nghĩa với chi phí tốn hao.

Một điều khác biệt nữa ở Việt Nam là Ngân hàng Nhà nước vừa sở hữu, vừa quản lý, lại vừa giám sát hệ thống ngân hàng, trong khi trên thế giới, các tổ chức này thường độc lập với nhau. “Ở Mỹ, Bộ Tài chính là đơn vị cứu các ngân hàng (là chủ sở hữu), còn FED chỉ cho vay tái cấp vốn hỗ trợ thanh khoản (là chủ nợ). Ở Việt Nam, Bộ Tài chính, hoặc Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) giữ vai trò mua lại ngân hàng 0 đồng thì sẽ hợp lý hơn”, ông Tuấn, Fulbright, nói.

Việc mua lại ngân hàng 0 đồng và tái cấu trúc chưa thể có câu trả lời ngay về tính hiệu quả, nhưng khi “về với mẹ” thì chắc hẳn các ngân hàng yếu kém sẽ có chút an tâm. Một nghiên cứu của Chương trình Giảng dạy Kinh tế Fulbright về hiệu quả hoạt động của các ngân hàng tại thị trường Việt Nam cho thấy, các ngân hàng tư nhân có sở hữu của Nhà nước lại có hiệu quả kinh doanh cao.

Kết quả này cũng dễ giải thích, bởi các ngân hàng có sở hữu nhà nước thường được ưu đãi liên quan đến các những dự án lớn. Cũng theo số liệu mới nhất của Ngân hàng Nhà nước, lợi nhuận trên vốn chủ sở hữu (ROE) của nhóm ngân hàng quốc doanh cao hơn nhóm ngân hàng tư nhân (4,5% so với 3,2% vào thời điểm cuối quý II/2015).

Tuy vậy, động thái mua lại các ngân hàng 0 đồng có thể tạo nên tâm lý ỷ lại trong khối ngân hàng tư nhân. Và điều này có thể tạo nên những gánh nặng mới cho Nhà nước.