Một điều đáng chú ý tại đại hội cổ đông (ĐHCĐ) thường niên 2017 là bà Nguyễn Thị Như Loan, Chủ tịch Quốc Cường Gia Lai (QCG), cho biết thông tin dự án Phước Kiển đã chính thức chuyển nhượng cho đối tác là thất thiệt. Hiện dự án này vẫn chưa chính thức chuyển nhượng, vì lấn cấn chi phí bồi thường.

'Khoản bồi thường quá lớn để liều'

Thông tin chuyển nhượng dự án Phước Kiển cho Sunny Island đã được công bố từ đầu quý IV/2016. Song đến tận quý I năm nay, đối tác mới chính thức chuyển 50 triệu USD đặt cọc theo biên bản thỏa thuận ghi nhớ. Dự kiến việc chuyển nhượng sẽ hoàn tất ngay trong năm.

QCG nhờ đó đã tất toán được khoản nợ trị giá 1.352 tỷ đồng. Nợ vay ngắn hạn của doanh nghiệp này giảm 1.456 tỷ đồng so với đầu năm.

|

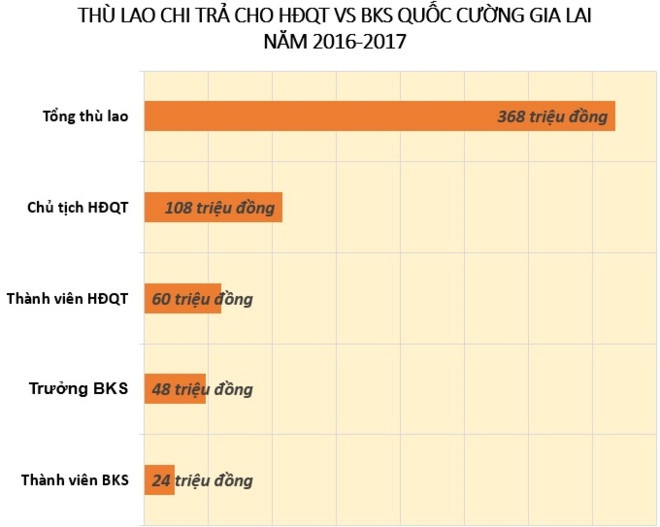

| Thù lao cho HĐQT năm 2017. Đồ họa: Quang Thắng |

Phước Kiển được biết đến là dự án lớn nhất và cũng có quỹ đất lớn nhất của QCG. Song thực tế suốt 8 năm triển khai công ty này vẫn chưa thể hoàn tất khâu pháp lý. Dự án hiện đã đền bù khoảng 92%. Năm 2017 cũng bắt đầu bàn giao một số căn và có ghi nhận doanh thu. Do vậy, việc QCG chuyển nhượng dự án này đã gây không ít bất ngờ cho nhà đầu tư.

Bà Loan cho biết hiện tại công ty chưa đặt bút ký chuyển nhượng tại dự án Phước Kiển, mà chỉ mới thương lượng đàm phán, do giá trị bồi thường theo yêu cầu đối tác lên đến 25 triệu USD, quá lớn để QCG liều lĩnh. Đối tác "giao kèo" sẽ giao cho QCG quy hoạch mới vào tháng 7 này. Như vậy, thông tin chuyển nhượng trên thị trường là thất thiệt.

Cam kết 'lấy lại phong độ' sau 6 lần thất hứa

QCG trình cổ đông kế hoạch kinh doanh với doanh thu 2017 đạt 2.500 tỷ, tăng 57% và lãi ròng tăng vọt lên 720 tỷ đồng. Kế hoạch lãi này tăng tới 11 lần so với 2016. Ban lãnh đạo cho rằng muốn "lấy lại phong độ của quá khứ trong nay mai" nếu thị trường bất động sản (BĐS) diễn biến tích cực như hiện nay.

QCG đã liên tiếp điệp khúc thất hứa với cổ đông. Năm 2016, doanh nghiệp tiếp tục không đạt chỉ tiêu lãi ròng đề ra. Trong khi tại ĐHCĐ 2016, bà Như Loan từng khẳng định kế hoạch lợi nhuận và cam kết nếu không thực hiện được sẽ chịu trách nhiệm với cổ đông.

Năm 2016, QCG đạt 1.588 tỷ đồng doanh thu, lãi sau thuế gần 45 tỷ đồng, tăng trưởng đáng kể so với 2015. Song con số này mới chỉ đạt gần 64% kế hoạch lợi nhuận trước thuế (kế hoạch là 100 tỷ đồng). Đây là lần thất hứa thứ 6 kể từ năm 2011.

Năm 2017, với kỳ vọng từ việc chuyển giao dự án Phước Kiển, QCG lại tiếp tục đặt mục tiêu lợi nhuận đột biến, tăng 11 lần. Công ty cũng dự kiến chia cổ tức năm 2017 tỷ lệ 25%, bao gồm 15% bằng tiền và 10% bằng cổ phiếu, đánh dấu lần đầu tiên kể từ năm 2011 doanh nghiệp trả cổ tức bằng tiền.

Hội đồng quản trị cũng trình cổ đông phương án tạm ứng cổ tức 2017 với tỷ lệ là 8,6% bằng tiền mặt. Tuy nhiên, thời gian chi trả cụ thể chưa được đề cập trong tài liệu ĐHCĐ.

Chia sẻ riêng tại đại hội, bà Nguyễn Thị Như Loan cho biết lợi nhuận trước thuế giai đoạn 2018-2020 công ty đặt ra sẽ là 2.000 tỷ đồng mỗi năm. Với kỳ vọng vào thị trường tiếp tục khởi sắc như hiện nay, QCG mong muốn sẽ lấy lại phong độ trong nay mai.

"Nếu như nói thực tế ra thì bản thân tôi chưa chắc làm được, nhưng tôi sẽ cố gắng để làm được", bà Loan bộc bạch.

Một vấn đề khác được trình bày tại Đại hội là QCG lên kế hoạch phát hành 2 triệu cổ phiếu ESOP cho cán bộ nhân viên, tương ứng tỷ lệ 0,73%. Thời gian phát hành dự kiến trong năm 2017, sau khi được Ủy ban chứng khoán Nhà nước chấp thuận.

Số lượng 2 triệu cổ phiếu trên sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn thành đợt chào bán. Vốn điều lệ của QCG theo đó sẽ tăng lên hơn 2.771 tỷ đồng nếu phát hành thành công.

QCG cũng dự kiến sẽ phát hành 27,5 triệu cổ phiếu nhằm chi trả cổ tức 2017 với tỷ lệ 10:1, nguồn phát hành cổ phiếu từ lợi nhuận sau thuế chưa phân phối theo báo cáo tài chính kiểm toán 2017. Thời gian phát hành chưa có thông tin cụ thể.

Tại Đại hội lần này, Hội đồng quản trị QCG bất ngờ trình kế hoạch phát hành 750 tỷ đồng trái phiếu chuyển đổi (không có trong tài liệu công bố ngày trước). Giá chuyển đổi tối thiểu 30.000 đồng/cổ phiếu. Đối tượng phát hành riêng lẻ cho nhà đầu tư cá nhân và tổ chức, với lãi suất cố định là 10%/năm.

Kỳ hạn chuyển đổi trái phiếu trên là 12-24 tháng kể từ ngày phát hành. Thời gian phân phối trái phiếu dự kiến 2017-2018. Mục đích phát hành nhằm bổ sung vốn lưu động và tái cơ cấu nợ vay.