Trao đổi với Zing.vn, nhiều chuyên gia ngân hàng cho biết mô hình vay online, vay trực tuyến không mới trên thế giới, nhưng tại Việt Nam đây vẫn là mô hình tài chính còn rất mới mẻ và cần sớm được quản lý để đi đúng khuôn khổ.

Có dấu hiệu vi phạm pháp luật

Ông Phạm Xuân Hòe, Phó Viện trưởng Viện chiến lược ngân hàng, cho biết thực chất hoạt động vay online hay vay trực tuyến là cho vay ngang hàng (Peer to Peer – P2P).

“Hình thức P2P này đã xuất hiện tại Việt Nam từ lâu khi hai người cho nhau vay trực tiếp, nhưng bây giờ là 2 người kết nối với nhau qua một sàn ảo, số hóa hoạt động tài chính đó lên”, ông Hòe nói.

Vị chuyên gia phân tích, hiện nay có 2 loại hình doanh nghiệp cung cấp sàn cho vay ngân hàng. Một là chỉ cung ứng sàn, phần mềm giao dịch và phần xếp hạng tín nhiệm của người vay và gửi tới bên cho vay. Nếu được kết nối, 2 bên sẽ thỏa thuận trực tiếp với nhau về lãi suất, còn công ty chỉ ở giữa và hưởng phí giao dịch, thường là 1,5%.

“Tuy nhiên, hiện nay có nhiều doanh nghiệp lợi dụng cơ chế này rồi lách thêm nhiều loại phí dịch vụ từ đó đẩy chi phí khoản vay như báo chí nói lên tới 720%/năm. Còn xét về lãi suất, các bên sẽ thỏa thuận làm sao cho dưới 20%/năm để không vi phạm Bộ Luật dân sự năm 2015”, ông Hòe cho hay.

|

| Các công ty, website đều tính toán công khai mức lãi suất cho vay online cao gấp nhiều lần cho phép. |

Loại hình công ty thứ 2 là cung cấp công nghệ số kết nối bên cho vay và đi vay, ngoài ra đưa thêm một điều kiện bảo lãnh nếu bên đi vay không trả được nợ thì công ty sẽ đứng ra hoàn trả. Tuy nhiên, sẽ có rất ít công ty như vậy hoạt động tại Việt Nam vì không có đủ năng lực tài chính để làm.

Nói với Zing.vn, bên lề Hội thảo Tài chính vi mô hỗ trợ phụ nữ giảm nghèo tại Việt Nam,chuyên gia ngân hàng Phạm Ngọc Long, Chủ tịch HĐTV Tổ chức tài chính vi mô M7 (M7-MFI) cho rằng các công ty cho vay trực tuyến đang lợi dụng tài chính số để lách luật cho vay, chứ không phải việc áp dụng tài chính số khiến lãi suất tăng lên.

“Tài chính số là hạ tầng giao dịch chứ không ảnh hưởng tới lãi suất. Người ta đang lợi dụng cách thức này để làm việc cho vay trở lên nhanh chóng hơn và mượn danh nghĩa đó để đẩy lãi suất tăng lên”, ông Long nói.

Vị chuyên gia cũng khẳng định mức lãi suất của hoạt động vay trực tuyến là lãi suất phi kinh tế và trái với quy định của pháp luật. Đây chỉ là hình thức tài chính biến tướng và cho vay nặng lãi.

Ông Long cho hay thực tế việc cho vay trực tuyến trên nền tảng hệ thống công nghệ đang được hoàn thiện khuôn khổ pháp lý và có những công ty Fintech đang áp dụng. Đồng thời đây cũng là một đối trọng với hệ thống tài chính nhiều năm nay như ngân hàng trên cột điện, ngân hàng online, 24h… Việc cho vay trực tuyến hiện nay chính là biến tướng của các hoạt động này.

Ông Long cũng cho biết giống với việc phát triển tài chính vi mô, cũng tập trung vào các đối tượng dưới chuẩn, đặc biệt là với phụ nữ.

|

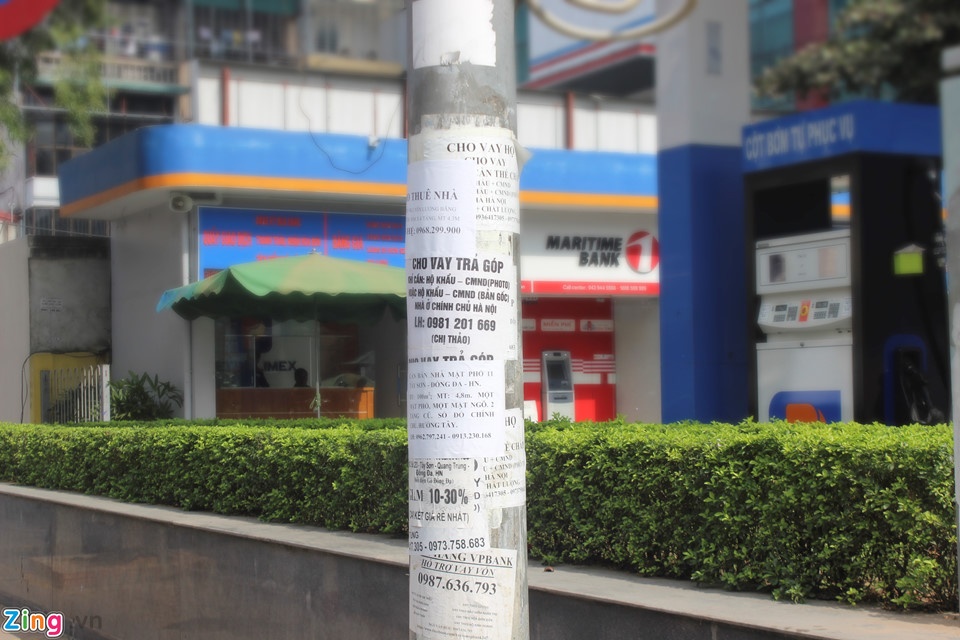

| Nhiều tổ chức tín dụng đen đang núp bóng cho vay trực tuyến. Ảnh: Quang Thắng. |

“Các TCTD hay NHTM được phép làm dịch vụ thanh toán, cho vay trực tuyến nhưng các tổ chức tài chính vi mô hay quỹ tín dụng tổ chức theo hình thức này thì lại không được thanh toán với khách hàng, không tham gia vào mạng lưới thanh toán quốc gia. Vì vậy, muốn quản lý và phát triển các mô hình tài chính này cần phải làm rất nhiều việc, và sẽ mất nhiều thời gian còn hiện tại vẫn chỉ là manh nha, lộn xộn”, ông Long nói.

Ai quản?

Theo ông Phạm Xuân Hòe, hiện tại mô hình P2P trực tuyến này vẫn chưa có hướng dẫn cụ thể và các công ty chỉ đang lách luật để làm dưới dạng trung gian thu phí. Còn câu chuyện cho vay là câu chuyện giao dịch dân sự giữa 2 bên vì vậy hành lang pháp lý chưa rõ có thể tạo ra kẽ hở cho các công ty lừa đảo.

Ông cũng lấy ví dụ về một công ty Fintech có 4-5 sản phẩm như gọi vốn thuộc diện quản lý của Ủy ban Chứng khoán; thanh toán, cho vay lại thuộc NHNN; bảo hiểm vi mô lại thuộc Bộ Tài chính; hay chất lượng phần mềm lại thuộc Bộ Thông tin và Truyền thông… Ông khuyến nghị cần có một đầu quản lý với mô hình này và có thẩm định, quy trình rõ ràng.

“Cần có một hành lang pháp lý thử nghiệm, cho phép làm thử và phải giới hạn về làm ở địa phương nào, đối tượng khách hàng, người cho vay, hạn mức vay, lãi suất… và đưa về một cơ quan đầu mối để có một quy trình cấp phép thử nghiệm, đánh giá hiệu quả”, ông Hòe cho hay.

|

Lấy ví dụ các nước trên thế giới ông Hòe cho biết tại Thái Lan, phải mất tới 2 năm nghiên cứu mới ra hành lang pháp lý thử nghiệm loại hình cho vay này và tất cả dự án có độ rủi ro cao sẽ không được cấp phép làm thí điểm.

Trong khi đó Trung Quốc sẵn sàng cho mô hình hoạt động trước vì họ có nhiều hãng tin học hàng đầu thế giới và tự tin có thể cho phát triển trước và quản lý sau.

Vị chuyên gia cũng nhận định về mặt công nghệ số, Chính phủ cũng như các Bộ, ngành đều có cách tiếp cận mở nên sẽ tạo điều kiện để cho những sáng tạo để công nghệ phát triển. Tuy nhiên, vẫn phải trong tầm kiểm soát nếu không sẽ xuất hiện rủi ro

“Trung Quốc từng có thời gian bùng nổ mô hình P2P và đến giờ đã có hàng trăm công ty phá sản, người cho vay không biết cơ sở đâu mà tìm người vay đòi nợ. Hay như một công ty bị đánh sập phần mền, mất dữ liệu cũng coi như người cho vay mất dữ liệu về khoản đầu tư của mình”, ông Hòe nhận định.

TS Cấn Văn Lực cũng cho rằng những công ty môi giới cho vay này không phải là công ty tài chính, ngân hàng nên cơ sở pháp lý cho hoạt động này chỉ có Luật dân sự. Tuy nhiên, NHNN cần có biện pháp để chặn các công ty P2P cho vay lãi suất cao, tín dụng đen trá hình. Còn với những công ty phát triển chính đáng thì cần có khung pháp lý để định hướng đi đúng mục đích, hạn chế rủi ro cho các bên tham gia.