"Hãy sợ hãi khi người khác tham lam. Hãy tham lam khi người khác sợ hãi”, đó là triết lý đầu tư của tỷ phú Warren Buffett. Ông đã một lần nữa áp dụng triết lý này vào cuộc khủng hoảng tài chính năm 2008 và đã thắng lớn.

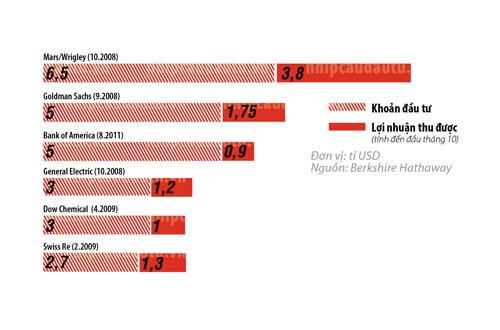

Cuộc khủng hoảng tài chính, bắt đầu từ sự sụp đổ của ngân hàng Mỹ Lehman Brothers vào tháng 9.2008, đã khiến cả thế giới rúng động. Các nhà đầu tư tháo chạy khỏi thị trường, khiến các loại tài sản rớt giá thê thảm. Nhiều doanh nghiệp, định chế tài chính lớn của Mỹ rơi rụng. Giữa lúc đó, Buffett đã quăng phao cứu sinh cho hàng loạt công ty blue-chip. Sau 5 năm, theo tính toán của Wall Street Journal, Buffett đã thu về mức lợi nhuận 9,95 tỷ USD tính đến đầu tháng 10/2013 trên số vốn 26 tỷ USD đã bỏ vào 6 công ty. Như vậy, Buffett đã đạt mức lợi nhuận (trước thuế) xấp xỉ 40% trên các khoản đầu tư ông rót vào giữa thời kỳ khủng hoảng.

|

| Tỷ phú Warren Buffett. |

Nói là nói vậy, nhưng hầu như không có nhà đầu tư nào tận dụng tốt thời cơ khủng hoảng một cách chuyên nghiệp như Buffett. Chính phủ Mỹ, chẳng hạn, đã bỏ ra khoảng 420 tỷ USD qua chương trình giải cứu tài sản xấu (TARP). Khi bỏ vốn vào doanh nghiệp, Chính phủ Mỹ đã đòi hỏi các điều khoản ưu đãi cho mình và cũng thu về mức cổ tức lớn, lên đến khoảng 50 tỷ USD, tương đương 12%, cho đến nay, theo website của Bộ Tài chính Mỹ. Con số 12% này so với gần 40% của Buffett là một sự chênh lệch rất lớn.

Thực sự cũng không hẳn Buffett đi săn, mà là con mồi tự tìm đến. Trước khi cuộc khủng hoảng diễn ra, các thị trường tín dụng bắt đầu có dấu hiệu bị siết chặt. Khan vốn, một số công ty lớn đã tìm đến Buffett cầu xin mở kho tiền mặt khổng lồ của Berkshire để giải cứu. Ngoài việc vay vốn, các công ty cũng vay một thứ có giá trị lớn không kém: thương hiệu Buffett. Được Buffett rót vốn, họ coi như cầm chắc một triển vọng sáng sủa cho công ty. Thực vậy, nhìn chung, cổ phiếu của những công ty này đã tăng lên sau khi họ tiết lộ Berkshire rót vốn vào công ty mình.

Chính vì danh tiếng này mà Buffett đã thỏa thuận được những điều khoản rất ưu đãi cho mình trong các thương vụ đầu tư. Đáng chú ý nhất là 6 thương vụ: Mars, Bank of America, Goldman Sachs, Swiss Re, Dow Chemical và General Electric. Nhiều khoản đầu tư trong số đó vẫn tiếp tục mang đến cho Berkshire những khoản cổ tức hậu hĩnh. Đặc biệt, ngoài sở hữu cổ phiếu ưu đãi, Berkshire còn được nhận thêm chứng quyền. Loại chứng khoán này cho phép Berkshire có thể mua cổ phần của công ty phát hành ra nó với giá xác định trong một khoảng thời gian nhất định. Những khoản này sẽ giúp gia tăng thêm hàng tỷ USD vào lợi nhuận/vốn đầu tư của tập đoàn, ít nhất là trên sổ sách.

|

| Các khoản đầu tư trong thời kỳ khủng hoảng của Buffett giờ đã ra hoa kết trái. |

Thương vụ ban đầu ký với Goldman Sachs cũng giúp Berkshire được nhận thêm chứng quyền mua 43,5 triệu cổ phiếu với tổng giá trị 5 tỷ USD, cho phép Berkshire trở thành cổ đông lớn nhất của Goldman. Hồi tháng 3, Goldman đã điều chỉnh lại các điều khoản trong hợp đồng với Berkshire theo đó cho phép Berkshire sở hữu cổ phần trong Goldman mà không phải trả thêm đồng nào.

Thương vụ rót vào Bank of America cũng mang lại lợi nhuận lớn cho Berkshire. Khoản đầu tư 5 tỷ USD vào Bank of America năm 2011 đã mang về cho Berkshire khoảng 300 triệu USD lợi nhuận trước thuế hằng năm. Gần đây, CEO của Bank of America, ông Brian Moynihan, cho biết chưa có kế hoạch mua lại cổ phiếu ưu đãi từ Berkshire. Từ đây cho đến năm 2021, Berkshire cũng được thực hiện chứng quyền mua lại 700 triệu cổ phiếu với giá trị tổng cộng 5 tỷ USD, tương đương 7,14 USD/cổ phiếu. Dựa trên giá cổ phiếu hiện tại của Bank of America khoảng 14 USD/cổ phiếu, các chứng quyền này sẽ tạo ra khoản lợi nhuận trên sổ sách gần 5 tỷ USD cho Berkshire.

Buffett cho biết sẽ dùng số lãi thu được để thực hiện các khoản đầu tư lớn khác. Berskhire sẽ tiếp tục mua vào các cổ phiếu, vì như lời ông nói “sở hữu cổ phiếu vẫn tốt hơn là nắm giữ tiền mặt”. Nhưng các thương vụ lớn như vụ mua lại tập đoàn đường sắt BNSF Railway Co. với giá 26 tỷ USD năm 2010 giờ rất hiếm. Buffett từng than rằng những vụ hoành tráng quá ít ỏi, để có thể sử dụng số tiền mặt khổng lồ của mình.