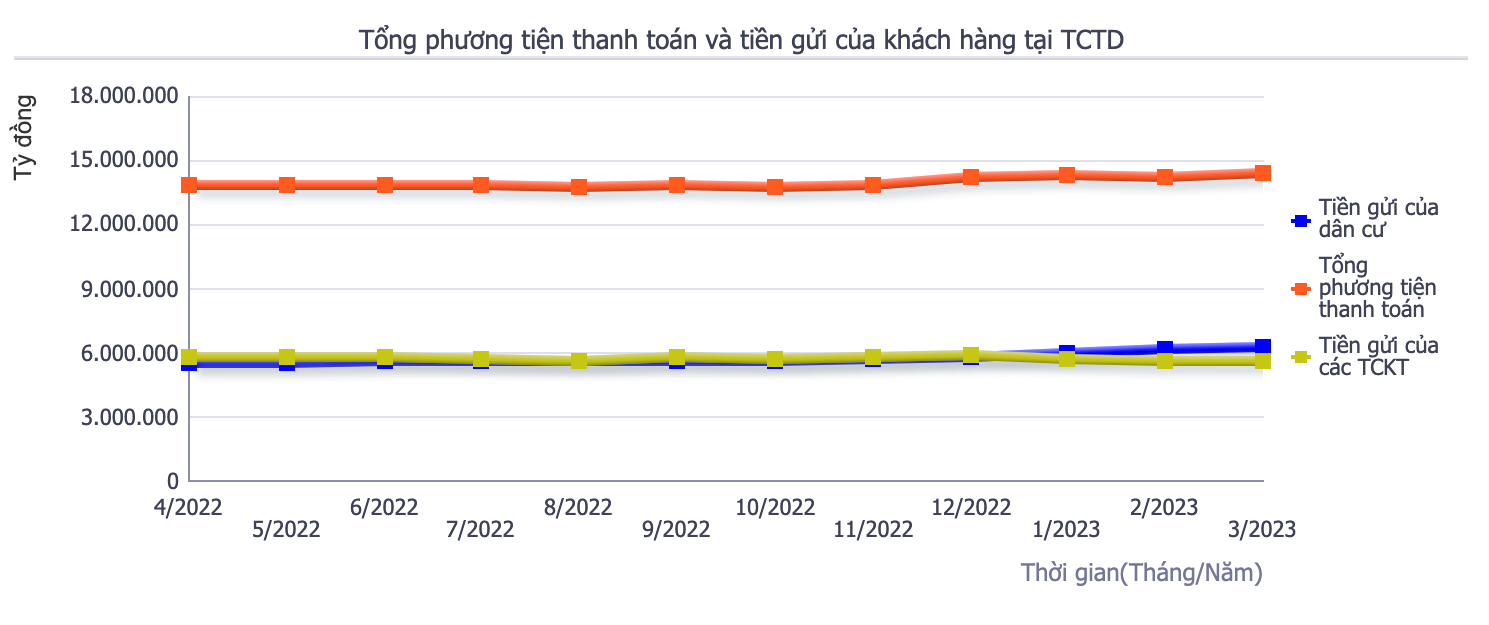

Theo số liệu mới nhất từ Ngân hàng Nhà nước (NHNN), tổng phương tiện thanh toán trong nền kinh tế (chưa loại các khoản phát hành giấy tờ có giá do các tổ chức tín dụng trong nước mua) tính đến tháng 3 đạt trên 14,415 triệu tỷ đồng, tăng 1,32% so với cuối năm 2022.

Mức tăng trưởng kể trên tương đương với việc đã có thêm gần 190.000 tỷ đồng được đưa vào nền kinh tế chỉ trong quý I. Tuy nhiên, số dư tiền gửi của hai nhóm khách hàng tổ chức kinh tế và dân cư ghi nhận mức tăng trưởng trái chiều.

|

| Tổng phương tiện thanh toán và tiền gửi của khách hàng tại tổ chức tín dụng tính đến tháng 3. Nguồn: NHNN. |

Tiền gửi dân cư tăng cao, nhóm tổ chức giảm

Cụ thể, bối cảnh lãi suất huy động chưa giảm mạnh trong 3 tháng đầu năm là động lực kéo số dư tiền gửi của dân cư tại hệ thống ngân hàng tăng trưởng dương. Số liệu NHNN ghi nhận được cho thấy tổng số dư tiền gửi của dân cư tại các tổ chức tín dụng vào khoảng 6,28 triệu tỷ đồng, tăng 7,08% so với cuối năm 2022.

Nếu so với cùng kỳ năm 2022, mức tăng trong 3 tháng đầu năm nay đã cao hơn cả trăm lần. Đây tiếp tục là tháng tăng trưởng dương thứ 16 liên tiếp của tiền gửi dân cư, tính từ tháng 12/2021.

Trong khi đó, tiền gửi của nhóm khách hàng doanh nghiệp sau khi giảm mạnh 338.000 tỷ đồng trong 2 tháng đầu năm đã phục hồi lại trong tháng 3. Theo thống kê của NHNN tính đến cuối tháng 3, tiền gửi của các tổ chức kinh tế đạt 5,66 triệu tỷ đồng, tăng hơn 48.000 tỷ đồng so với tháng 2, tương đương mức tăng 0,8%.

Tuy nhiên nếu so sánh với cuối năm 2022, tiền gửi của các tổ chức kinh tế vẫn ghi nhận tình trạng sụt giảm ở mức 4,87, tương đương trên 275.000 tỷ đồng tiền gửi của nhóm khách hàng này bị rút khỏi hệ thống ngân hàng.

Theo NHNN, tính chung tiền gửi của khách hàng tại tổ chức tín dụng vào cuối tháng 3 đạt mức hơn 11,9 triệu tỷ đồng, tăng hơn 148.000 tỷ đồng so với tháng 2, tương đương mức tăng gần 1,3%. Mức tăng trưởng huy động vốn vẫn chủ yếu dựa vào nhóm khách hàng dân cư.

Biến động số liệu ngược chiều của tiền gửi cá nhân và tiền gửi của các tổ chức kinh tế chủ yếu đến từ việc thay đổi lãi suất trên thị trường cuối năm 2022 và đầu năm 2023.

Cụ thể, lãi suất huy động ở mức cao vào 3 tháng đầu năm vẫn là động lực thúc đẩy người dân gửi nhiều tiền hơn vào ngân hàng và hạn chế các khoản chi tiêu, đầu tư.

|

| Nhóm ngân hàng quốc doanh hút đến gần 50% tổng số tiền gửi khách hàng của toàn hệ thống tính đến hết ngày 31/3. Ảnh: Hoàng Hà. |

Thống kê từ báo cáo tài chính quý I/2023 của các ngân hàng cho thấy tính đến ngày 31/3, tổng tiền gửi tại 28 ngân hàng là hơn 8,64 triệu tỷ đồng, tăng 3,7% so với cuối năm ngoái.

BIDV là ngân hàng dẫn đầu toàn ngành về tiền gửi khách hàng với 1.497 triệu tỷ đồng, tăng 1,6% so với cuối năm ngoái. Hai vị trí sau là Vietcombank và VietinBank với tổng tiền gửi đến hết năm 2022 lần lượt là 1.281 triệu tỷ đồng và 1.272 triệu tỷ đồng.

Tiền gửi khách hàng tại 3 đơn vị BIDV, Vietcombank và VietinBank chiếm đến gần 50% tổng số tiền gửi khách hàng của toàn hệ thống tính đến hết ngày 31/3, tương ứng đạt hơn 4 triệu tỷ đồng.

Lãi suất sẽ tiếp tục giảm?

Tuy nhiên, theo khảo sát của các chuyên gia tại Công ty Chứng khoán VNDirect, tính đến đầu tháng 3, lãi suất huy động bắt đầu hạ nhiệt hơn đặc biệt ở kỳ hạn 12 tháng khi bình quân tại nhóm ngân hàng thương mại cổ phần (TMCP) tư nhân và nhóm ngân hàng TMCP quốc doanh lần lượt ở mức 7,8%/năm và 7,2%/năm, giảm lần lượt 41 điểm và 20 điểm cơ bản so với thời điểm cuối tháng 1.

Xu hướng giảm mạnh lãi suất huy động tiếp tục được kéo dài tới tháng 6 năm nay. Đánh giá về xu hướng này, các chuyên gia của Công ty Chứng khoán KB Việt Nam (KBSV) cho rằng, NHNN có nhiều lý do để tiếp tục nới lỏng và nhiều khả năng sẽ có thêm đợt hạ lãi suất trong nửa cuối năm nay.

Bộ phận Nghiên cứu kinh tế và các thị trường toàn cầu của Ngân hàng UOB đưa phân tích NHNN có thể giảm lãi suất tái cấp vốn thêm 0,5 điểm % trước thời điểm cuối quý II. Ngoài ra, NHNN có thể sẽ tiến hành thêm những đợt cắt giảm lãi suất khác một cách thận trọng và cân nhắc đến chỉ số giá cả trong nước và diễn biến tăng trưởng trên toàn cầu.

Ngược lại, lãi suất cho vay bình quân phát sinh mới trong 3 tháng đầu năm dù được giảm gần 1%/năm so với cuối năm 2022 nhưng vẫn ở mức cao khoảng 9,3%/năm khiến các doanh nghiệp hạn chế đi vay, phải rút bớt tiền gửi để trang trải cho các hoạt động và đảm bảo thanh khoản.

Tình hình kinh doanh khó khăn cũng khiến các doanh nghiệp thiếu hụt dòng tiền trong những tháng đầu năm nay khiến dòng tiền của nhóm khách hàng này chảy vào ngân hàng sụt giảm.

Cũng theo khảo sát gần đây của Vụ Dự báo - Thống kê tại Ngân hàng Nhà nước, các tổ chức tín dụng đang đưa ra kỳ vọng mặt bằng lãi suất huy động và cho vay bình quân toàn hệ thống sẽ tiếp tục giảm nhẹ 0,08-0,1 điểm % trong quý II và giảm thêm 0,19-0,34 điểm % trong cả năm 2023.

Năm 2023, kinh tế thế giới được dự báo còn nhiều biến động và chưa thể phục hồi nhanh. Nhiều nền kinh tế lớn vẫn phải đối mặt với các rủi ro như GDP tăng trưởng chậm, lạm phát, thất nghiệp, nợ xấu... Mời độc giả của Zing đón đọc Tủ sách kinh tế 2023 để nắm bắt những kiến thức, thông tin kinh tế mới trong năm 2023.