Kết quả kinh doanh quý I/2020 đánh dấu quý hoạt động đầu tiên của ngành ngân hàng trước tác động của dịch Covid-19 bùng phát từ cuối tháng 1 đến nay. Tuy những tác động từ dịch bệnh chưa thể lượng hóa thành con số cụ thể nhưng tại một số nhà băng xu hướng tăng trưởng lợi nhuận trong 3-4 năm gần nhất đã bị phá vỡ.

“Gãy” xu hướng tăng trưởng lợi nhuận

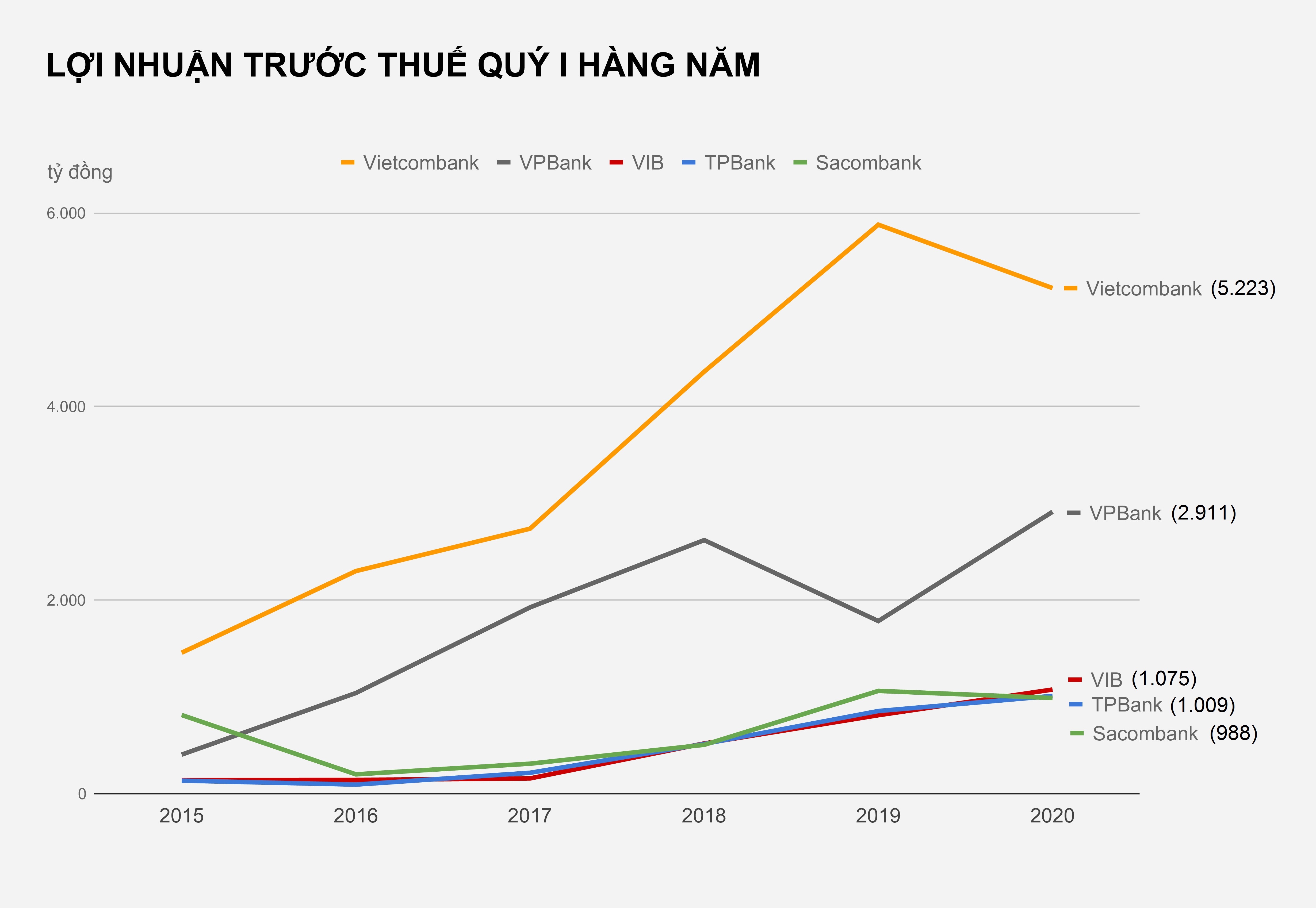

Báo cáo tài chính 4 năm liền trước của Vietcombank đều ghi nhận đà tăng trưởng lợi nhuận quý I (giai đoạn 2016-2019) với tốc độ bình quân 43%/năm.

Tuy nhiên, đà tăng trưởng của ngân hàng có lợi nhuận cao nhất Việt Nam này đã chính thức “gãy” trong quý I năm nay, khi lãi trước thuế tại đây đã giảm 11%.

Báo cáo tài chính mới được Vietcombank công bố cho thấy hàng loạt chỉ tiêu tài chính và kinh doanh của ngân hàng đã tăng chậm lại, thậm chí là sụt giảm.

Cụ thể, thu nhập lãi thuần (nguồn thu chính của ngân hàng) 3 tháng đầu năm nay chỉ tăng gần 6,3% so với cùng kỳ, đạt 9.034 tỷ đồng. Trong khi đó, số tăng năm trước lên tới 37%.

Các mảng kinh doanh khác tại nhà băng này cũng ghi nhận mức tăng trưởng chậm hơn quý I/2019 như hoạt động dịch vụ tăng 5%; ngoại hối tăng 19%; hoạt động khác giảm 11%; thậm chí mua bán chứng khoán lỗ 54 tỷ đồng quý vừa qua…

Các chỉ tiêu này gộp lại giúp tổng thu nhập hoạt động 90 ngày đầu năm nay của Vietcombank đạt hơn 12.200 tỷ, tăng 4% so với cùng kỳ. Tuy nhiên, chi phí hoạt động đã tăng 12% khiến lợi nhuận trước thuế của ngân hàng đạt 5.333 tỷ, giảm 11% so với cùng kỳ năm ngoái.

Ngoài các chỉ tiêu kinh doanh, tổng tài sản của nhà băng này cũng đã giảm 6,4% trong quý I, hiện ở mức 1,14 triệu tỷ đồng. Nguyên nhân chủ yếu do giảm mạnh gửi tiền tại các TCTD khác từ 190.000 tỷ xuống hơn 124.000 tỷ.

|

| Một số ngân hàng đã bị "gãy" đà tăng trưởng lợi nhuận quý I trong năm nay. |

Báo cáo tài chính mới công bố của Sacombank cũng cho kết quả tương tự khi lợi nhuận trước thuế tại đây đã giảm 7% (sau 3 năm tăng liên tục).

Theo đó, số thu kỳ này của Sacombank đạt 988 tỷ, giảm hơn 70 tỷ so với cùng kỳ năm trước.

Nguyên nhân chính dẫn tới đà suy giảm lợi nhuận tại đây do khoản từ hoạt động khác (chủ yếu đến từ việc xử lý, thu hồi nợ xấu) giảm từ hơn 300 tỷ kỳ trước xuống hơn 70 tỷ đồng kỳ này. Ngoài ra, chi phí hoạt động của ngân hàng cũng tăng 21% trong khi tổng thu nhập chỉ tăng gần 10% đã ảnh hưởng trực tiếp tới kết quả lợi nhuận cuối cùng.

Ngược lại, thị trường vẫn ghi nhận một số ngân hàng với kết quả lợi nhuận tăng vọt 2 đến 3 chữ số so với cùng kỳ năm trước.

Như trường hợp của VietBank, dù tín dụng bị ảnh hưởng bởi dịch bệnh khiến thu nhập lãi giảm nhưng lợi nhuận của ngân hàng vẫn tăng gấp đôi nhờ hoạt động mua bán chứng khoán, đạt 230 tỷ đồng.

Cũng trong quý I vừa qua, VPBank thu về tới 2.911 tỷ tiền lãi trước thuế, tăng 63% so với cùng kỳ và là con số lợi nhuận quý I cao nhất từ trước đến nay của ngân hàng.

Thậm chí, lợi nhuận tại riêng ngân hàng mẹ VPBank đã tăng gấp đôi so với năm liền trước.

Dù kinh doanh khi dịch bệnh diễn biến phức tạp, hàng loạt chỉ tiêu tại ngân hàng này vẫn ghi nhận tăng trưởng như thu nhập lãi thuần tăng 14%; lãi dịch vụ tăng 33%; chứng khoán kinh doanh tăng 860%; chứng khoán đầu tư tăng 200%…

Ngoài ra, lợi nhuận tăng vọt tại nhà băng này cũng đến từ việt cắt giảm chi phí hoạt động chính khi số phát sinh kỳ này chỉ tăng 10% trong khi tổng thu nhập tăng hơn 24%.

Tương tự, nhiều nhà băng khác cũng ghi nhận con số lợi nhuận tăng 2 chữ số như VIB tăng 33%, đạt 1.075 tỷ; TPBank tăng 18%, đạt 1.009 tỷ…

Tăng trưởng cho vay gặp khó

Diễn biến tăng trưởng lợi nhuận trái ngược nhưng xu hướng chung của các ngân hàng lớn trong quý I là việc tăng trưởng cho vay khách hàng giảm đáng kể so với số tăng cùng kỳ năm trước.

|

| Tăng trưởng cho vay khách hàng tại hầu hết nhà băng đều giảm so với mức tăng cùng kỳ năm 2019. Ảnh: Thiên Lý. |

Như Vietcombank, tăng trưởng cho vay khách hàng của nhà băng này quý I/2019 so với cuối năm 2018 là hơn 41.000 tỷ đồng, tương đương 7%. Đến đầu năm nay, con số tăng trong cùng khoản thời gian là gần 19.800 tỷ, tương đương 3% so với cuối năm 2019.

Tương tự, tăng trưởng cho vay khách hàng của VPBank năm nay cũng mới đạt 3% quý I, trong khi cùng kỳ là 4%; tăng trưởng cho vay quý I năm nay của VIB là 4% (cùng kỳ 6%); TPBank tăng 5% quý này (cùng kỳ tăng 10%); Sacombank năm trước tăng trưởng 6% thì đến năm nay cũng chỉ tăng 3%...

Điều này cho thấy tăng trưởng cho vay khách hàng tại hầu hết nhà băng đều bị ảnh hưởng trong quý I do tác động từ dịch Covid-19 như báo cáo của cơ quan quản lý đã nêu trước đó.

Điều cũng ảnh hưởng đáng kể tới tăng trưởng thu nhập lãi thuần (tiền lãi chênh lệch từ cho vay và đi vay) của các ngân hàng.

Trước đó, báo cáo của Tổng cục Thống kê cho biết tăng trưởng tín dụng của nền kinh tế trong quý đầu tiên năm nay chỉ đạt 0,68%, trong khi cùng kỳ tăng 1,9%. Đây cũng là mức tăng trưởng thấp nhất của quý I trong vòng 6 năm qua.

Nó phản ánh tình trạng doanh nghiệp gần như không có nhu cầu vay vốn mới trong 3 tháng đầu năm do hoạt động sản xuất kinh doanh bị ảnh hưởng, nhiều công ty phải thu hẹp sản xuất.