Saigon Co.op, chủ sở hữu hệ thống siêu thị Co.opmart, vừa tuyên bố đã vượt qua vòng 1 của quá trình đấu thầu mua lại hệ thống Big C Việt Nam. Đây là tin bất ngờ vì trước đó, không ai nghĩ Saigon Co.op có thể cạnh tranh với hàng loạt tên tuổi lừng lẫy trong ngành bán lẻ như Aeon (Nhật), Lotte (Hàn Quốc), Central Group, TCC Holding (Thái Lan) hay Dairy Farm (Singapore) để tiếp tục theo đuổi thương vụ này.

Ở vòng tiếp theo, tờ The Wall Street Journal cho biết khoảng 5 công ty được chọn sẽ đưa ra kế hoạch tài chính đầy đủ trước thời điểm giữa tháng 4/2016. Sau đó, ông chủ của Big C là Tập đoàn Casino (Pháp) sẽ xem xét, thẩm định để chọn đối tác chuyển nhượng.

|

|

|

Co.opmark "nuôi mộng" thâu tóm Big C. |

Ngoài Saigon Co.op, tập đoàn bán lẻ hàng đầu của Nhật Aeon từng được cho là đã tiến gần đến thỏa thuận mua lại Big C tại Việt Nam. Còn một số nguồn tin khác thì dự đoán nhiều khả năng Big C Việt Nam sẽ vào tay TCC Holding. Khả năng này có vẻ khá hợp lý, khi tháng 2 vừa qua, TCC Holding đã chi hơn 3,4 tỷ USD để thâu tóm hệ thống Big C tại Thái Lan. Đây là một phần trong khối tài sản ở châu Á mà Casino lên kế hoạch bán, với mục tiêu huy động 4,4 tỷ USD nhằm trang trải nợ nần và tập trung vào các thị trường trọng điểm khác. Riêng với tài sản ở Việt Nam, gồm 33 siêu thị Big C, 10 cửa hàng tiện lợi và trang thương mại điện tử Cdiscount.vn, Casino dự kiến chuyển nhượng với giá khoảng 800 triệu USD. Tuy nhiên, đến thời điểm này, theo các hãng tin nước ngoài, đã có bên chào giá lên tới 1,1 tỷ USD, tức cao hơn 45% so với định giá ban đầu.

Đua nhau mua Big C

Điều gì khiến Big C trở nên thu hút như thế? Đầu tiên, Big C hiện là thương hiệu bán lẻ lớn nhất nhì tại Việt Nam, dẫn đầu nhóm các doanh nghiệp ngoại và chỉ đứng sau Co.opmart về số lượng điểm bán. Hằng năm, chuỗi siêu thị này đón hơn 50 triệu lượt khách mua sắm. Trong đó, 2,8 triệu khách là thành viên thân thiết.

Trong báo cáo tài chính 6 tháng đầu năm 2015, Casino ghi nhận doanh số của Big C Việt Nam đạt 312 triệu euro (khoảng 7.700 tỷ đồng), tăng 26% so với cùng kỳ và cao hơn mức tăng trưởng của tập đoàn này tại châu Á (23%). Đáng chú ý, mức tăng trưởng 2 con số luôn được duy trì kể từ khi Casino tiếp quản Big C Việt Nam vào năm 2009. Dù vậy, do Big C Việt Nam chỉ đóng góp khoảng 2% tổng doanh thu Tập đoàn nên Casino quyết định bán.

Đối với các nhà bán lẻ khác, những con số mà Big C đạt được rất đáng khao khát và ít nhiều phản ánh được tiềm năng thị trường bán lẻ Việt Nam. Theo Tổng cục Thống kê, tổng mức bán lẻ của Việt Nam năm 2015 đạt gần 110 tỷ USD và đã trở thành mảnh đất màu mỡ đối với nhiều tập đoàn bán lẻ thế giới. Nhưng để chiếm được thị trường này, cách nhanh nhất và hiệu quả nhất là thông qua con đường mua bán - sáp nhập (M&A). Vì thế, sự kiện Big C được rao bán trở thành cơ hội lý tưởng để các nhà bán lẻ bước chân sâu hơn vào Việt Nam và hướng đến ngôi vị dẫn đầu.

Saigon Co.op hiện giữ vị thế số 1 trong ngành bán lẻ Việt Nam, xét cả về doanh thu lẫn số lượng điểm bán. Nhưng điều này sẽ thay đổi nếu một trong những đối thủ của Saigon Co.op giành thắng lợi trong cuộc đua sở hữu Big C.

Nếu có được Big C, Berli Jucker (BJC, thuộc TCC Holding) sẽ nắm trong tay sức mạnh của cả Metro và Big C cộng lại. Nghĩa là BJC sẽ chiếm lĩnh 2 trong 3 thương hiệu dẫn đầu của ngành bán lẻ Việt Nam và sở hữu tổng cộng 51 siêu thị. Tuy số lượng điểm bán vẫn sẽ ít hơn Co.opmart, nhưng họ sẽ có ưu thế nhờ hệ thống trải dài từ Bắc vào Nam. Còn xét về doanh thu, sự hợp sức giữa Big C và Metro tại Việt Nam sẽ giúp BJC tạo nguồn thu rất lớn, hơn cả Saigon Co.op.

Tất nhiên, đây mới chỉ là giả định. Thương vụ mua lại Big C Việt Nam vẫn đang trong giai đoạn căng thẳng và khó đoán trước. Các đối thủ đáng gờm khác như Central Group, Lotte hay Aeon vẫn đang tích cực chạy đua để xoay chuyển thế cờ. Mục tiêu của họ cũng không khác gì BJC, đó là quyết chiếm ngôi đầu từ tay Saigon Co.op. Tiêu biểu là Aeon, khi tập đoàn này đã chi hơn 500 triệu USD để đầu tư vào 3 trung tâm thương mại ở TP HCM, Bình Dương và Hà Nội. Đến năm 2020, họ đặt mục tiêu xây dựng khoảng 20 trung tâm thương mại Aeon Mall. Ngoài ra, Aeon còn bắt tay với Citimart (nắm 49% vốn điều lệ) và Fivimart (nắm 30% vốn điều lệ) để tăng nhanh quy mô hệ thống. Nếu mua được Big C, Aeon sẽ rút ngắn chặng đường đầu tư này và sẽ sớm vượt qua Saigon Co.op.

Lotte cũng có tham vọng rất lớn khi bành trướng hoạt động tại Việt Nam. Tập đoàn này chuẩn bị khai trương siêu thị thứ 12 tại Việt Nam và vẫn kiên trì mục tiêu sở hữu 60 siêu thị vào năm 2020. Lotte cũng từng tuyên bố sẽ tăng cường sự hiện diện bằng cách tham gia tất cả các loại hình bán lẻ hiện đại, kể cả thông qua M&A.

Về phần Saigon Co.op, tín hiệu lạc quan vừa rồi cho thấy họ đã đầu tư rất nghiêm túc khi tham gia vào cuộc đua mua lại Big C, với mục đích chặn đà tiến của các tập đoàn bán lẻ ngoại và ngăn ngừa cuộc đảo ngôi có thể diễn ra. Thế nhưng, ngay cả khi họ mua được Big C, nhiệm vụ giữ vững ngôi vị số 1 vẫn sẽ không hề dễ dàng.

Thách thức của Saigon Co.op

Có thể nhận thấy Saigon Co.op đang chịu sức ép từ nhiều phía. Xu hướng của không ít công ty tại Việt Nam là tìm cách làm chủ chuỗi bán lẻ. Được biết, Masan và một doanh nghiệp bán lẻ khác của Việt Nam cũng tham gia vào cuộc đua mua lại Big C. Còn Vingroup tuy chưa rõ có tham gia vào thương vụ này hay không, nhưng họ đã tăng tốc với chiến lược mua lại các hệ thống Maximart, Vinatexmart và Oceanmart.

|

|

|

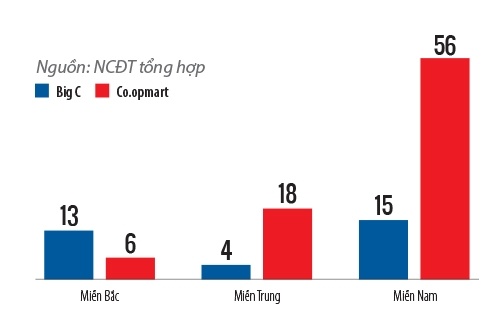

Hệ thống siêu thị của Big C và Co.opmart năm 2015 |

Chính sự đầu tư dồn dập trong mảng bán lẻ đã khiến việc săn lùng mặt bằng trở thành khó khăn chung đối với tất cả các nhà đầu tư, và cũng là một phần lý do khiến họ chọn cách M&A để phát triển quy mô hơn là tự đầu tư xây dựng.

Đứng trước khó khăn về mặt bằng, Saigon Co.op đã phải điều chỉnh kế hoạch phát triển bằng cách mở thêm các cửa hàng tiện lợi Co.opFood có diện tích nhỏ hơn. Tuy nhiên, đại diện ban lãnh đạo Saigon Co.op từng thừa nhận việc mở rộng quy mô chỉ mới tạo sự thuận tiện, chứ chưa phải là lợi thế trong ngành bán lẻ. “Khách hàng thường sẽ đánh giá cao các nơi đạt sự phong phú về hàng hóa, giá cả rẻ nhất, chất lượng an toàn vệ sinh thực phẩm”, vị này nói.

Sự phong phú và chất lượng hàng hóa cũng là thử thách lớn cho Saigon Co.op trong thời gian tới. Hiện tại, Saigon Co.op có khoảng 1.500 nhà cung cấp là doanh nghiệp nội và hơn 90% hàng hóa tại hệ thống Co.opmart là hàng Việt Nam. Nhưng khi thuế nhập khẩu giảm dần và về 0% theo các hiệp định thương mại tự do, hàng hóa của Việt Nam buộc phải cạnh tranh công bằng và nhiều khả năng sẽ bị lép vế trước hàng ngoại. Khi đó, các nhà bán lẻ nước ngoài lại càng có thêm ưu thế nhờ khả năng nhập hàng với khối lượng lớn và khả năng cân đối, phân phối hàng hóa trên quy mô toàn cầu.

Thách thức cho Saigon Co.op còn đến từ mô hình quản trị, khi họ phải cùng lúc tổ chức khá nhiều chuỗi bán lẻ có đặc điểm khác nhau, như hệ thống siêu thị Co.opmart, chuỗi cửa hàng thực phẩm tiện lợi Co.opFood, đại siêu thị Co.opXtra hay kênh mua sắm qua truyền hình HTVCo.op.

Cuối cùng nhưng không kém phần quan trọng, áp lực cho Saigon Co.op còn liên quan đến vốn. Việc phải chi ra cả tỉ USD cho thương vụ mua lại Big C có thể xem là quá sức với Saigon Co.op. Nhưng cũng không loại trừ khả năng Saigon Co.op sẽ có lực đỡ từ các đối tác Singapore như Mapletree hay FairPrice. Mapletree là công ty đầu tư và quản lý bất động sản tham gia cùng Saigon Co.op dự án SC VivoCity. Còn FairPrice, nhà bán lẻ hàng đầu ở Singapore, cũng đã bắt tay với Saigon Co.op trong kế hoạch mở các đại siêu thị Co.opXtra.