Trong năm nay, ông lớn thương mại điện tử của Trung Quốc đã nổi lên như một "thượng đế" hào phóng của các ngân hàng hoạt động trong thị trường vốn. Sau đợi IPO huy động 25 tỷ USD trong tháng 9, mức kỷ lục trong lịch sử, Alibaba vừa tiếp tục bán ra 8 tỷ USD trái phiếu, tiếp tục là một trong những thương vụ phát hành trái phiếu doanh nghiệp quy mô nhất năm 2014.

|

|

Trong năm nay, ông lớn thương mại điện tử của Trung Quốc đã nổi lên như một "thượng đế" hào phóng của các ngân hàng hoạt động trong thị trường vốn. |

Mặc dù phí phát hành chưa được công bố, theo dự đoán, các nhà băng bảo lãnh sẽ thu về hàng triệu USD tiền công đi tìm các nhà đầu tư. Trong đó có thể kể tên nhiều ngân hàng lớn như Morgan Stanley, Citigroup, Deutsche Bank, J.P. Morgan Chase và 7 ngân hàng khác. Trước đó, khi chuỗi cửa hàng dược Walgreen hoàn thành đợt phát hành trái phiếu trị giá 8 tỷ USD, nhóm ngân hàng bảo lãnh cũng bỏ túi 40 triệu USD.

|

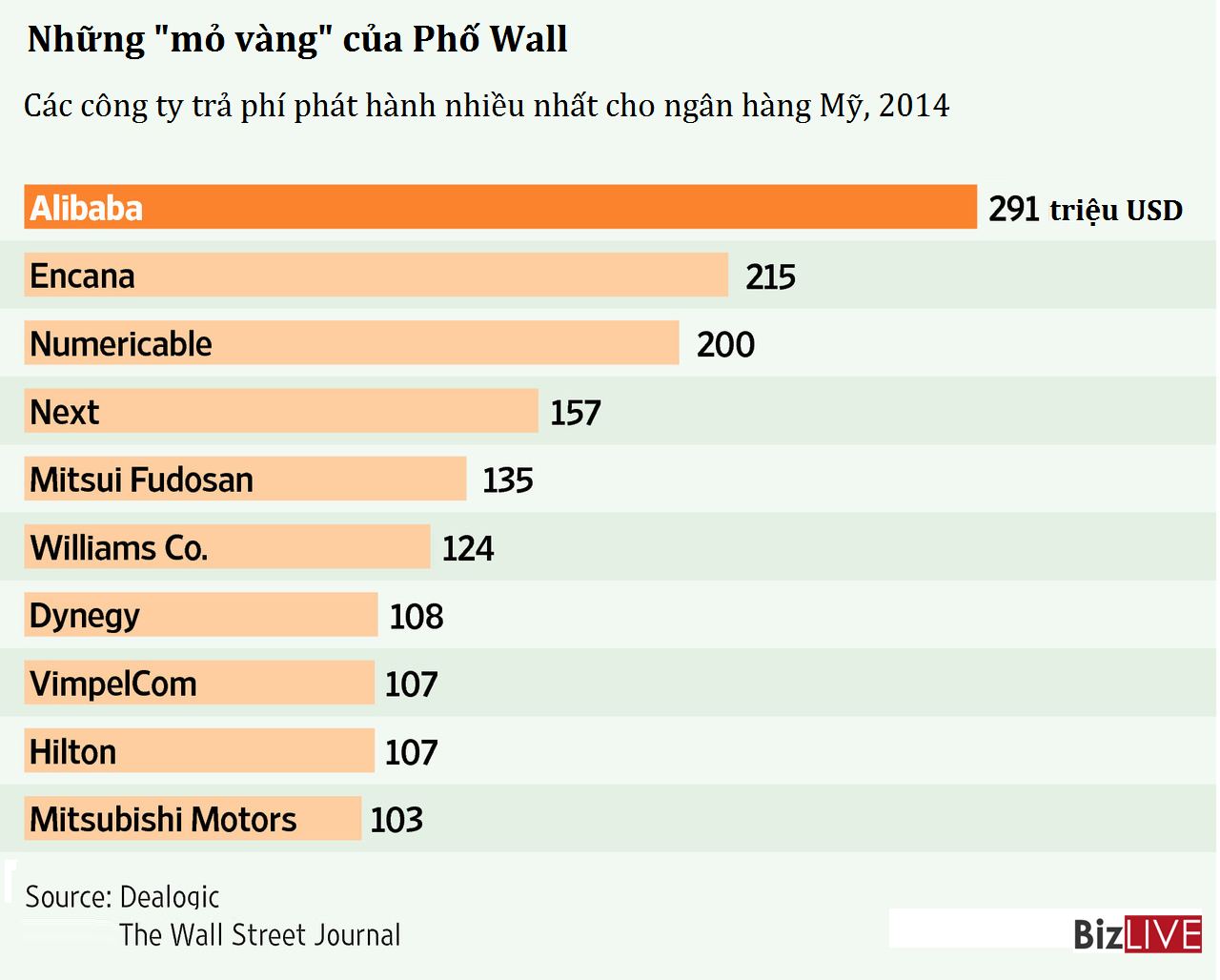

Tính từ đầu năm tới nay, các ngân hàng đã thu được hơn 35 tỷ USD tiền phí từ các đợt niêm yếu và bán cổ phiếu, theo số liệu của Dealogic. Khoản phí này cao hơn 3 tỷ USD so với cùng kỳ năm trước. Trong đó, Alibaba là khách "sộp" nhất, chi tới 291 triệu USD để lên sàn niêm yết trong tháng 9.

Mức phí này đưa Alibaba vượt lên nhiều tập đoàn hùng mạnh khách như công ty năng lượng Encana của Canada, công ty viễn thông Numericable của Pháp, công ty bất động sản Mitsui Fudosan của Nhật để trở thành khách hàng chi mạnh nhất trong các đợt phát hành năm 2014.

Trong một quyết định bất thường, Alibaba tuyên bố sẽ không có ngân hàng nào đóng vai trò chủ chốt trong đợt IPO. 5 nhà băng trong nhóm này được liệt kê theo thứ tự bảng chữ cái, lần lượt là Credit Suisse, Deutsche Bank,Goldman Sachs, J.P. Morgan và Morgan Stanley. Điều này sẽ phản ánh mức phí ngang bằng các ngân hàng sẽ nhận được, nhiều nguồn thạo tin tiết lộ.

Mức 291 triệu USD phí IPO chiếm tỷ lệ 1,2% so với khoản huy động, cao hơn một chút so với tỷ lệ 1,1% từ đợt IPO 16 tỷ USD của Facebook trong năm 2012. Tỷ lệ này vẫn thấp hơn nhiều so với mức trung bình 6 - 7% trong hầu hết các đợt lên sàn niêm yết khác tại Mỹ.

|

|

Trong một quyết định bất thường, Alibaba tuyên bố sẽ không có ngân hàng nào đóng vai trò chủ chốt trong đợt IPO. |

Giới đầu tư cho biết lực cầu mua nợ tại các công ty Trung Quốc đang bùng nổ. Lý do bởi các khoản đầu tư vào những công ty này thường mang về lãi, giữa bối cảnh kinh tế quốc tế tăng trưởng chênh lệnh, các chính sách kích thích tại nhiều quốc gia đẩy lãi suất xuống thấp.

Trong đợt chào bán trái phiếu, Alibaba nhận được đơn đặt hàng cho vay tổng cộng 55 tỷ USD, nguồn thạo tin cho hay. Thống kê này đưa Alibaba vào chung nhóm với nhiều gã khổng lồ công nghệ khác như Apple, Oracle và Cisco trên thị trường trái phiếu quy mô hàng tỷ USD năm 2014.

Ông Kent White, Giám đốc nghiên cứu đầu tư tại công ty quản lý tài sản Thrivent Asset Management cho biết quỹ đầu tư mở của công ty đã mua trái phiếu của Alibaba. Trước đó, Thrivent đã xem xét số liệu lợi nhuận dồi dào và vị trí thống lĩnh trên thị trường của Alibaba. "Các chuyên gia phân tích trong công ty tôi đánh giá trái phiếu Alibaba cao hơn eBay và Amazon", ông White nói.